Причины возникновения курсовых разниц

Расчёты на территории Российской Федерации производятся в рублях, а валютные операции между резидентами, по общему правилу, запрещены.

Если в денежном обязательстве предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, то в этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

Таким образом гражданское законодательство допускает устанавливать оплату по договору в рублях в сумме, эквивалентной в иностранной валюте или условных единицах, в результате чего возникает обязанность пересчитывать валютные активы, требования и обязательства в рубли.

Курсовые разницы при выплате дивидендов

Кроме того, курсовые разницы возникают и при выплате дивидендов.

Дивиденды представляют собой часть прибыли акционерного общества или общества с ограниченной ответственностью, распределяемую между акционерами или участниками в соответствии с количеством акций, долей.

На практике курсовая разница при выплате дивидендов может возникнуть в двух основных случаях (рис. 6).

Рис. 6. Возникновение курсовой разницы при выплате дивидендов

Согласно п. 1 ст. 265 НК РФ в состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К таким расходам относятся расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, за исключением авансов, выданных (полученных) в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ (подп. 5 п. 1 ст. 265 НК РФ).

Суммы курсовой разницы можно учесть в полном объеме при выплате дивидендов.

Курсовая разница, полученная в результате дооценки выраженного в иностранной валюте обязательства по выплате дивидендов, возникает объективно вне воли налогоплательщика вследствие макроэкономических процессов и изменения курса рубля по отношению к иностранной валюте и представляет собой потери в имущественной сфере налогоплательщика в результате увеличения размера его обязательства в рублевом исчислении.

Обратите внимание!

Положения подп. 5 п. 1 ст. 265 НК РФ не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате дооценки выраженного в иностранной валюте обязательства, принятого налогоплательщиками в рамках деятельности, направленной на получение дохода. Отсутствуют в данной норме и какие-либо ограничения для учета отрицательных курсовых разниц, возникших в связи с переоценкой обязательств по выплате дивидендов (Постановление Президиума ВАС РФ от 29.05.2012 № 16335/11 по делу № А81-5904/2010).

На основании п. 20 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» (ПБУ 18/02), утвержденного Приказом Минфина России от 19.11.2002 № 114н (в ред. от 24.12.2010), при признании в бухгалтерском учете дохода в виде дивидендов, а также соответствующих курсовых разниц по расчетам с дочерними компаниями организация начисляет условный расход (доход) по налогу на прибыль исходя из ставки налога 9 %.

В таблице 5 представлен пример расчетов по дивидендам с казахстанской дочерней компанией.

|

Таблица 5. Расчеты по дивидендам |

||||

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

Расчеты по дивидендам с казахстанской дочерней компанией |

||||

|

Бухгалтерские записи 31.01.2014 (курс — 0,2042 руб./тенге) |

||||

|

Признан доход в виде дивидендов (1 000 000 x 0,2042) |

76-3 |

91-1 |

204 200 |

Протокол о распределении прибыли |

|

Начислено ОНО (204 200 x 9 %) |

68 |

77 |

18 378 |

Бухгалтерская справка-расчет |

|

Начислен условный расход по налогу на прибыль (без учета иных операций) (204 200 x 9 %) |

99 |

68 |

18 378 |

Бухгалтерская справка-расчет |

|

Бухгалтерские записи 01.02.2014 (курс — 0,2040 руб./тенге) |

||||

|

Отражена курсовая разница по расчетам с дочерней компанией ((0,2042 – 0,2040) x 1 000 000) |

91-2 |

76-3 |

200 |

Бухгалтерская справка-расчет |

|

Получены денежные средства в оплату дивидендов от казахстанской компании (900 000 x 0,2040) |

52 |

76-3 |

183 600 |

Выписка банка по валютному счету |

|

Отражена сумма удержанного налога, не превышающая предельного размера налога, принимаемого к зачету при наличии необходимых |

76-5 |

76-3 |

18 360 |

Бухгалтерская справка-расчет |

|

Отражена сумма удержанного налога, превышающая предельную сумму налога, принимаемого к зачету при наличии необходимых документов (1 000 000 x 0,2040 x 10 % – 18 360) |

91-2 |

76-3 |

2040 |

Бухгалтерская справка-расчет |

|

Отражено постоянное налоговое обязательство (ПНО) (2040 x 20 %) |

99 |

68 |

408 |

Бухгалтерская справка-расчет |

|

Отражено ПНО (200 x 20 %) |

99 |

68 |

40 |

Бухгалтерская справка-расчет |

|

Уменьшено ОНО (1 000 000 x 0,2040 x 9 %) |

77 |

68 |

18 360 |

Бухгалтерская справка-расчет |

|

Списан остаток непогашенного ОНО (18 378 – 18 360) |

77 |

99 |

18 |

Бухгалтерская справка-расчет |

|

Начислен условный доход по налогу на прибыль (без учета иных операций) ((200 + 2040) x 20 %) |

68 |

99 |

448 |

Бухгалтерская справка-расчет |

Курсовые разницы в операциях по импорту

Расчеты по импорту — это операции между резидентом и нерезидентом (поставщиком товара):

- Момент перехода права собственности товара регулируется внешнеторговым контрактом.

- Пересчет стоимости (кроме авансов и задатков) выраженной в валюте оплаты производится на дату операции и на конец отчетного периода.

- После принятия товара к учету пересчитывать необходимо только саму задолженность перед поставщиком.

- При внешнеторговых операциях возникают суммы уплаты и учета таможенной пошлины и таможенного сбора.

Пример

ООО «Меркурий» закупает у иностранного контрагента товары, контрактная стоимость которых равна 10 000 долларов США. Право собственности на товар переходит к «Меркурию» в момент подачи таможенной декларации. Таможенная стоимость соответствует указанной в контракте.

Таможенная декларация была подана 13.09.2015г. Товары не облагаются акцизами, но облагаются НДС (18%). Ставка таможенной пошлины — 10%. Задолженность перед поставщиком погашена 20.09.2015г. Сбор за таможенное оформление равен 1 000 руб.

Курс доллара на 13.09.2015г. — 60,00 руб., на 20.09.2015г. — 61,00 руб.

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 41 | 60 | Поступление товара(10000*60) | 600 000 | Накладная |

| 41 | 76 | Отражена сумма таможенной пошлины (600000*10%) | 60 000 | |

| 41 | 76 | Сбор за таможенное оформление | 1 000 | |

| 19 | 68 (НДС) | НДС, уплаченный на таможне ((10000+1000)*60*18% | 118 800 | Бух. справка |

| 68 (НДС) | 51 | Отражена уплата НДС на таможне | 118 000 | Плат. поручение |

| 76 | 51 | Перечислен таможенный сбор | 1 000 | Плат. поручение |

| 76 | 51 | Уплачена таможенная пошлина | 60 000 | Плат. поручение |

| 68 (НДС) | 19 | Таможенный НДС принят к вычету | 118 800 | Книга покупок |

| 91.2 | 60 | Отражена курсовая разница (10 000*(61-60)) | 10 000 | Бух. справка |

| 60 | 52 | Погашение задолженности перед контрагентом(10 000*61) | 610 000 | Плат. поручение |

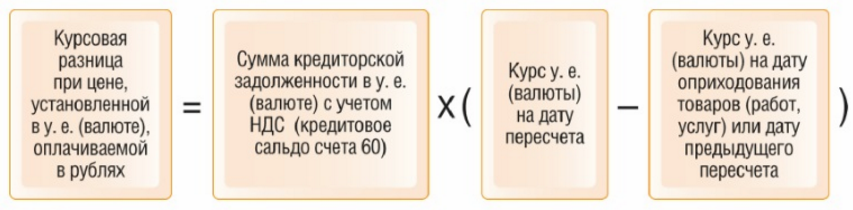

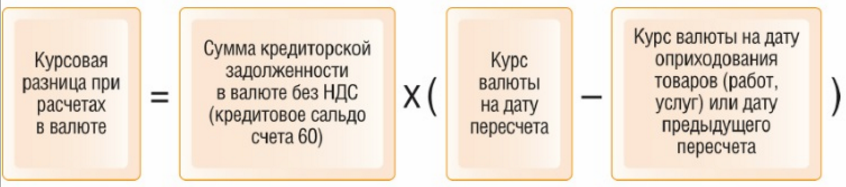

Схема расчета курсовых разниц при операциях с резидентами:

Схема расчета разницы при импорте:

Курсовые разницы по договору займа

На основании ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

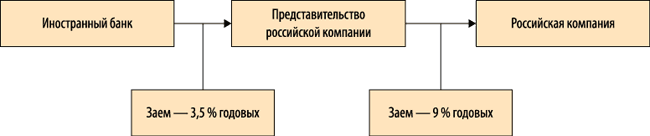

При этом многие российские компании берут займы и кредиты за рубежом. Это и понятно, ведь во многих зарубежных юрисдикциях процентные ставки по кредитам и займам ниже, чем в России. Схема подобного заимствования приведена на рис. 5.

Рис. 5. Схема заимствования в зарубежном банке

В случае заимствования за рубежом или выдачи займов в иностранной валюте также возникают курсовые разницы.

В соответствии с подп. 2 п. 1 ст. 265 НК РФ в состав внереализационных расходов включаются расходы в виде процентов по долговым обязательствам любого вида с учетом особенностей, предусмотренных ст. 269 НК РФ.

На основании п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ доходы (расходы) налогоплательщика в виде положительной (отрицательной) курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте (за исключением авансов выданных (полученных)), в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю Российской Федерации, установленного ЦБ РФ, признаются внереализационными доходами (расходами) (письмо Минфина России от 03.06.2013 № 03-03-06/1/20151).

Особенностью учета процентов по займам является законодательно установленное ограничение.

Порядок расчета предельного размера процентов, подлежащих включению в состав расходов, приведен в ст. 269 НК РФ.

Напомним, что существенным отклонением размера начисленных процентов по долговому обязательству считается отклонение более чем на 20 % в сторону повышения или в сторону понижения от среднего уровня процентов. Предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования ЦБ РФ, увеличенной в 1,1 раза, — при оформлении долгового обязательства в рублях и равной 15 % — по долговым обязательствам в иностранной валюте.

Что такое курсовые разницы

Курсовая разница — это доход или расход, возникающий как разница между рублевой стоимостью актива или обязательства в иностранной валюте, на дату:

- последней переоценки

- и текущую.

Активы и обязательства в иностранной валюте надо пересчитывать в рубли (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ, п. 10 ст. 272 НК РФ):

- на дату совершения операций (перехода права собственности, оплаты);

- на отчетную дату (последний день месяца).

Курс берется тот, что установлен Центральным Банком на дату пересчета, если другое не предусмотрено (п. 5 ПБУ 3/2006, п. 8 ст. 271 НК РФ, п. 10 ст. 272 НК РФ) законом или соглашением сторон (договором).

Переоценке не подлежат (п. 10 ПБУ 3/2006, ст. 271 НК РФ, 272 НК РФ, 316 НК РФ):

- авансы;

- материальные ценности, принятые на учет.

Подробнее Что такое курсовая разница

Курсовая разница при купле-продаже валют

При осуществлении импортно-экспортных операций компания должна регулярно приобретать валюту за рубли. Для этих целей используются счета 51, 52 и 57 бухгалтерского учёта. Разберём на примере, как правильно отразить хозяйственные операции в бухгалтерском и налоговом учёте:

ООО «Прима+» планирует перечислить поставщику оборудования 150 тысяч долларов 25 января 2022 года. Для этого 22 января с расчётного на валютный счёт было перечислено 11,5 миллионов рублей. 25 января курс ЦБ составил 74,3615 рублей за доллар, банк купил валюту за 74,28 рублей. Комиссия банка — 0,5% от суммы приобретённой валюты.

- Дт 57 — Кт 51 (11,5 миллионов рублей) — перечислены денежные средства;

- Дт 52 — Кт 57 (11,154 миллионов рублей (150 тысяч долларов х 74,3615)) — купленная валюта зачислена на счёт по курсу ЦБ;

- Дт 57 — Кт 91.1 (12,23 тысяч рублей (74,3615 — 74,28) х 150 тысяч долларов)) — отразили положительную курсовую разницу;

- Дт 57 — Кт 51 (346 тысяч рублей (11,5 миллионов рублей — 11,154 миллиона рублей)) — вернули неиспользованную сумму на расчётный счёт;

- Дт 91.2 — Кт 76 (55,77 тысяч рублей (0,5% х 11,154 миллионов рублей)) — отражена комиссия банка;

- Дт 76 — Кт 51 (55,77 тысяч рублей) перечислена комиссия банка.

При отражении операций в налоговом учёте применяется метод начисления. Бухгалтер ООО «Прима+» включил:

Курсовые разницы в бухгалтерских проводках

Отражение в учете курсовых разниц, как правило, необходимо при проведении таких операций с валютой:

- взаиморасчеты с контрагентами (как с отечественными компаниями, так и с нерезидентами) по договорам в иностранной валюте;

- сопровождение кредитов в валюте;

- покупка валюты в целях ведения хозяйственной деятельности (например, для импорта материальных ценностей).

Рассмотрим данные операции на примерах.

Положительная курсовая разница при реализации продукции на экспорт

ООО «Буренка» занимается реализацией продукции животноводства на экспорт. По договору, заключенного с иностранной компанией, оплата за продукцию осуществляется в 2 этапа: аванс 1250 долл. США, окончательный расчет по факту отгрузки 3150 долл. США. Себестоимость продукции — 215 000 руб.

Условный курс доллара составляет:

- на дату зачисления аванса — 75,1 руб./долл. США;

- на дату отгрузки продукции — 75,8 руб./долл. США;

- на дату окончательного расчета — 76,2 руб./долл. США.

В учете ООО «Буренка» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 62 а | Поступление средств в счет предоплаты за продукцию (1250 долл. США * 75,1) | 93 875 руб. | Платежное поручение | |

| 62 | 90_1 | Отражение выручки от реализованной продукции (93 875 руб. + 3150 долл. США * 75,8) | 332 645 руб. | Договор поставки |

| 90_2 | Списание себестоимости продукции | 215 000 руб. | Калькуляция себестоимости | |

| 62 а | 62 | Зачисление суммы аванса в счет оплаты за продукцию | 93 875 руб. | Платежное поручение |

| 62 | Поступление средств в качестве окончательного расчета за продукцию (3150 долл. США * 76,2) | 240 030 руб. | Платежное поручение | |

| 62 | 91_1 | Отражение положительной курсовой разницы ((76,2 — 75,8) * 3150 долл. США) | 1260 руб. | Платежное поручение, товарная накладная. |

Отрицательная курсовая разница при получении валютного кредита траншами

ООО «Магнат» оформил краткосрочный банковский кредит в валюте на сумму 34 000 долл. США. Предоставление кредита осуществляется 2-мя этапами: первая выплата — 01.10.2015 в сумме 17 000 долл. США, вторая выплата — 01..2015.

Условный курс доллара составляет:

- 01.10.2015 — ,98 руб./долл. США;

- 30.10.2015 — 71, руб./долл. США;

- 01..2015 — 71,03 руб./долл. США.

В учете ООО «Магнат» были сделаны проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 66 | Зачисление первой выплаты по кредиту (17 000 * ,98) | 1 206 660 руб. | Банковская выписка | |

| 76 | 66 | Отражение задолженности банка по выплатам | 1 206 660 руб. | Кредитный договор |

| 91_1 | Отражение положительной курсовой разницы по переоценке валюты ((71, — ,98) * 17 000) | 5 270 руб. | Банковская выписка | |

| 91_2 | 66 | Отражение отрицательной курсовой разницы по обязательству «Магната» перед банком | 5 270 руб. | Кредитный договор |

| 76 | 91_1 | Отражение положительной курсовой разницы по обязательству банка | 5 270 руб. | Кредитный договор |

| 66 | 91_1 | Отражение положительной курсовой разницы по обязательству «Магната» перед банком ((71,29-71,03) * 17 000) | 4 420 руб. | Кредитный договор |

| 66 | Зачисление второй выплаты по кредиту (17 000 * 71,03) | 1 207 510 руб. | Банковская выписка | |

| 76 | 66 | Сторно обязательств банка | 1 206 660 руб. | Кредитный договор |

| 76 | 91_1 | Сторно положительной курсовой разницы по обязательству банка | 5 270 руб. | Кредитный договор |

Понятие курсовых и суммовых разниц

Курсовая разница — разница в стоимости товара (услуги), возникающая в связи с текущим изменением курса рубля к иностранным валютам.

Курсовая разница возникает при переоценке имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ (п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ).

Курсовые разницы могут быть:

положительными (курс валюты изменяется в сторону увеличения) (рис. 1);

Рис. 1. Положительные курсовые разницы

отрицательными (курс валюты изменяется в сторону уменьшения) (рис. 2).

Рис. 2. Отрицательные курсовые разницы

Курсовые разницы пересчитываются на различные даты:

- дату зачисления денежных средств на банковский счет организации в иностранной валюте или их списания с банковского счета организации в иностранной валюте;

- дату поступления иностранной валюты, денежных документов в иностранной валюте в кассу организации или выдачи их из кассы;

- дату признания доходов организации в иностранной валюте;

- дату признания расходов организации в иностранной валюте;

- дату признания расходов по приобретению материально-производственных запасов;

- дату признания расходов по приобретенной услуге;

- дату утверждения авансового отчета.

Суммовая разница — это разница, возникающая при обмене валюты на другую иностранную валюту по рыночному курсу в один и тот же день.

В соответствии с гл. 25 НК РФ суммовая разница возникает как разница между суммой обязательства и суммой поступившего (перечисленного) платежа.

Сравнение этих определений позволяет сделать следующие выводы:

1)суммовые разницы в налоговом учете, в отличие от курсовых разниц в бухгалтерском учете, никогда не определяются на отчетную дату. Они возникают только в момент фактического погашения задолженности;

2)при исчислении суммовых и курсовых разниц применяются разные алгоритмы расчета.

Важно!

В налоговом учете существует два вида разниц — суммовые и курсовые, в отличие от бухгалтерского, где все разницы являются курсовыми — и при расчетах в иностранной валюте, и при расчетах в рублях.

Когда возникают курсовые разницы?

По общему правилу курсовые разницы возникают при осуществлении платежей в валюте, особенно это актуально в связи с нестабильным курсом доллара и евро.

Понятно, что курсовая разница возникает, если договор с контрагентом составлен в иностранной валюте. Другие случаи возникновения курсовые разницы представлены на схеме (рис. 3).

Рис. 3. Случаи возникновения курсовых разниц

Курсовые разницы и условия договора

На расчет курсовых разниц, безусловно, влияют условия договора.

Как правило, момент оплаты и момент отгрузки не совпадают. От того, каким образом определяется цена по договору, зависит пересчет курсовых разниц (рис. 4).

Рис. 4. Пересчет курсовых разниц в зависимости от условий договора

Приведем пример расчета курсовой разницы на дату оплаты.

Пример

ООО «Икар» и ООО «Афродита» заключили между собой договор на поставку товара. Цена сделки определена в условных денежных единицах. При этом 1 у. е. равна 1 долл. по официальному курсу ЦБ РФ.

Стоимость товаров по условиям договора равна 118 000 у. е. (в том числе НДС — 18 000 у. е.). Согласно договору покупатель должен оплатить задолженность не позднее чем через месяц после отгрузки.

Продавец отгрузил товары 31.01.2014, покупатель оплатил их 14.02.2014.

Курс ЦБ РФ (условный):

- на 31.01.2014 — 35,16 руб./долл.;

- на 14.02.2014 — 34,8 руб./долл.

Продавцом будут сделаны следующие записи в бухгалтерском учете (табл. 1).

|

Таблица 1. Отражение курсовых разниц в бухгалтерском учете |

|||

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

31.01.2014 (дата отгрузки) |

|||

|

Отражена выручка от реализации товара (118 000 долл. x 35,16 руб./долл.) |

62 |

90-1 |

4 148 880 |

|

Отражен НДС (4 148 800 руб. x 18 / 118) |

90-3 |

68-НДС |

632 880 |

|

14.02.2014 (отчетная дата) |

|||

|

В составе прочих доходов отражена положительная курсовая разница на отчетную дату ((35,16 руб./долл. – 34,8 руб./долл.) x (35,16 руб./долл. – 34,8 руб./долл.) x 118 000 долл.) |

62 |

91-1 |

15 292,8 |

|

В налоговом учете суммовая разница не возникает, поэтому образуется отложенное налоговое обязательство (ОНО) (23 600 руб. x 20 %) |

68-НП |

77 |

4720 |

|

Скорректирована сумма НДС с курсовой разницы при переоценке дебиторской задолженности ((35,16 руб./долл. – 34,8 руб./долл.) x 18 000 долл.) |

91-2 |

76-НДС |

6480 |

|

Сформирован отложенный налоговый актив (ОНА) (6480 руб. x 20 %) |

09 |

68-НП |

1296 |

Какой проводкой формируются отрицательные курсовые разницы?

Согласно пп. 13, 14 и 19 ПБУ 3/2006, введенного приказом Минфина России «Об утверждении ПБУ «Учет активов и обязательств в иностранной валюте» (ПБУ 3/2006)» от 27.11.2006 № 154н (далее — ПБУ), при отражении в бухгалтерском учете курсовых разниц проводки составляются с использованием счета 91 или 83.

Курсовая разница (далее — КР) на счете 83 отображается:

- при переоценке расчетов с учредителями (п. 14 ПБУ);

- переоценивании активов (обязательств), учитываемых в деятельности вне РФ (п. 19 ПБУ).

В остальных случаях КР зачисляется на счет 91.

По отрицательной курсовой разнице проводка формируется по Дт 91 и Кт 50, 52, 55, 57, 58, 60, 62, 66, 67, 76. По положительной — по Дт 50, 52, 55, 57, 58, 60, 62, 66, 67, 76 и Кт 91 (раздел VIII Плана счетов, утвержденного приказом Минфина России от 31.10.2000 № 94н).

Пример расчета курсовых разниц в бухгалтерском учете

Согласно п. 3 ПБУ курсовая разница в бухгалтерском учете считается как разница между стоимостью активов (задолженностей), учитывающихся в инвалюте, на дату их оплаты (или отчетную дату текущего периода) и стоимостью активов (задолженностей) на дату их отображения в бухучете в текущем периоде (или отчетную дату прошлого периода).

Отчетной датой является конец года (пп. 4, 12, 13ПБУ 4/99).

ВАЖНО! Пп. 4, 6 ст

15 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ определяют отчетную дату как последний календарный день периода, за который составляется отчетность.

До решения Верховного суда РФ от 29.01.2018 № АКПИ17-1010 организации были обязаны составлять промежуточную ежемесячную и ежеквартальную отчетность (п. 48 ПБУ 4/99, п. 29 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного приказом Минфина России от 29.07.1998 № 34н (в ред. от 29.03.2017). Однако Верховный суд РФ пришел к заключению, что составление промежуточной бухгалтерской (финансовой) отчетности не является обязанностью каждого экономического субъекта, и признал недействующими п. 48 ПБУ 4/99 и п. 29 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, указав, что промежуточная отчетность представляется только в определенных случаях.

Случаи, когда экономические субъекты обязаны представлять промежуточную отчетность, перечислены в п. 4 ст. 13 закона от 06.12.2011 № 402-ФЗ. К ним относятся случаи, предусмотренные:

Законодательством Российской Федерации.

Например, законодательно установлено, что промежуточную отчетность обязаны представлять страховые организации, общества взаимного страхования, страховые брокеры (п. 2 ст. 4.1, п. 8 ст. 32.8 закона «Об организации страхового дела в Российской Федерации» от 27.11.1992 № 4015-I), эмитенты ценных бумаг (п. 7 ст.30 закона «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ).

- Нормативными правовыми актами органов государственного регулирования бухгалтерского учета.

- Договорами.

- Учредительными документами.

- Решениями собственника экономического субъекта.

Таким образом, если ваша организация не подпадает ни под один из перечисленных случаев, то у нее нет обязанности составлять промежуточную отчетность, и следовательно, она не обязана формировать курсовые разницы в бухгалтерском учете на конец каждого квартала или месяца.

Активы (задолженности) переоцениваются по курсу ЦБ либо курсу, зафиксированному законами или договоренностью участников сделки (п. 5 ПБУ).

Как отражать курсовые разницы в акте сверки расчетов с контрагентом, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

ООО «Экпорт Импорт» произвело следующие действия (курс валюты условный).

Курсовые разницы: «июльская» инструкция от Минфина РФ

В июле 2022 года появились четкие разъяснения Минфина о порядке учета курсовых разниц в 2022 году — Письмо Минфина России от 12 июля 2022 г. N 03-03-06/1/66936.

Минфин разъяснил, что в целях налога на прибыль в соответствии с новым временным порядком положительные курсовые разницы в 2022-2024 годах и отрицательные курсовые разницы в 2023-2024 годах, начисленные по требованиям (обязательствам), стоимость которых выражена в иностранной валюте, учитываются только по мере прекращения (исполнения) данных требований (обязательств).

Сам порядок исчисления курсовых разниц, установленный в п. 8 ст.271 и п. 10 ст.272 НК РФ, не изменился.

Защитите свой бизнес Вместе с достоверной отчетностью и аудиторским заключением вы получите страховку от штрафов ФНС и защиту налоговых юристов на 3 года Рассчитать стоимость аудита

При учете курсовых разниц по требованиям (обязательствам) в валюте в 2022 году следует исходить из следующего:

- на последнее число текущего месяца по требованиям (обязательствам) в валюте определяется курсовая разница в порядке, установленном положениями главы 25 НК РФ;

- исчисленная отрицательная курсовая разница на последнее число текущего месяца учитывается в составе внереализационных расходов (пп. 5 п. 1 ст. 265 НК РФ, пп. 6 п.7 ст. 272 НК РФ);

- исчисленная положительная курсовая разница на последнее число текущего месяца не учитывается в составе внереализационных доходов. Подобные суммы положительной курсовой разницы суммируются до момента прекращения (исполнения) требований (обязательств);

- при прекращении требования (обязательства) в валюте накопленная положительная курсовая разница, возникшая при их переоценке, учитывается в составе внереализационных доходов на дату прекращения (исполнения) требований (обязательств), выраженных в иностранной валюте.

Если говорить упрощенно: на последний день каждого месяца мы «берем» курсовые разницы от переоценки требований/обязательств, получившихся по данным бухучета:

- если разница отрицательная — учитываем ее в «налоговых» расходах,

- если положительная — «записываем сумму в блокнотик».

На дату оплаты признаем получившиеся курсовые разницы (любые) и учитываем в доходах все положительные суммовые разницы, «записанные в блокнотике».

Соответственно с 2023 года в «блокнотик» на последний день каждого месяца необходимо записывать не только положительные, но и отрицательные курсовые разницы, которые будут накапливаться и признаваться в доходах/расходах на дату платежа.

Приведем пример учета курсовых разниц в соответствии с данными разъяснениями.

Пример 1.

Организация оказала иностранной компании услуги 10.10.2022 года, стоимость услуг 100 евро. Курс ЦБ РФ (условно) на 10.10.2022 г.- 82 руб.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | — | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

В декларации по прибыли за 2022:

- отражен внереализационный расход в виде отрицательной курсовой разницы (ОКР) — 2200 руб. (на 31.12),

- положительные курсовые разницы (ПКР) на 31.10 и 30.11 в декларации не отражаются. Эти ПКР — 1400 руб. записаны в «блокнотик» («сч.98 в налоговом учете») на 31.12.2022 г. (1200+200).

В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» записано:

- ОКР, возникшие в 1-м квартале — 900 руб. (800+100)

- ПКР нарастающим итогом — 1500 руб. (1400 руб. 2022 года + 100 руб.).

В декларации за полугодие 2023 года (на дату оплаты) будет отражен:

Как работать с самоучителем

Чтобы освоить работу с курсовыми разницами в 2022-2024 в 1С, изучите материалы по ссылкам в хронологической последовательности. Для удобства — скачайте памятку с наглядными материалами по ведению учету курсовых разниц.

Здесь кратко представлены понятие курсовых разниц, порядок учета до 2022 года, который возобновится после 2024. Подробно остановимся на особенностях учета курсовых разниц в НУ в 2022-2024 годах. Покажем, как это организовано в 1С, на сквозном примере.

То, что рассмотрено для валюты, вполне подходит и для расчетов в у. е.

А начнем с того, что такое курсовые разницы и какие нюансы текущее законодательство добавило в их учет.

Все материалы по теме можно найти в рубриках в блоке КУРСОВЫЕ РАЗНИЦЫ:

- Внереализационные доходы

- Внереализационные расходы

Случаи возникновения курсовых разниц

Чаще всего курсовые разницы возникают, когда имеют место платежи в валюте. Связаны курсовые разницы с изменяющимся курсом иностранных валют (чаще всего доллара и евро). В данном случае, курсовая разница возникает, если контракт с поставщиком или покупателем составлен в иностранной валюте. Но есть и другие случаи возникновения курсовых разниц:

- Курсовая разница, которая образуется при погашении векселя, который выписан в иностранной валюте – признается внереализационными расходами.

- При целевом финансировании – признается расходами, произведенными в рамках целевого финансирования.

- При расчетах подразделений иностранного предприятия – признается расходами подразделений (но не головной организации).

- При реализации агентских схем – признается внереализационными расходами у агентов.

- При расторжении договоров – признается разница, которая образовалась с момента выплаты аванса до даты расторжения договора.

- При выплате дивидендов в иностранной валюте – признается расходами организации.

Что такое курсовая разница

Курсовая разница — разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к учету в отчетном периоде или отчетную дату предыдущего отчетного периода. Такое определение отражено в ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте».

Налоговое законодательство не дает иного обособленного определения понятия курсовой разницы. Вместе с тем в Налоговом кодексе РФ поименованы понятия положительной и отрицательной курсовой разницы:

- под положительной курсовой разницей понимается курсовая разница, возникающая при дооценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований, выраженных в иностранной валюте, или при уценке выраженных в иностранной валюте;

- под отрицательной курсовой разницей понимается курсовая разница, возникающая при уценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований, выраженных в иностранной валюте, или при дооценке выраженных в иностранной валюте обязательств.