Плюсы и минусы гражданско-правового договора для исполнителя

- Плюсы:

- Могут быть распространены на наиболее распространенные случаи разграничению общих проблем, связанных с исполнением обязательств.

- Позволяют исполнителю заключать договоры с физическими лицами, что расширяет его клиентскую базу и возможности для развития бизнеса.

- Позволяют строить отношения именно на основе договора, а не трудовых отношений, что обеспечивает большую свободу действий и гибкость в оказании услуг.

- Исполнитель может самостоятельно определять размер и условия оплаты за свою работу, что позволяет эффективнее управлять своими финансами.

- При заключении ГПД исполнитель может самостоятельно регулировать процедуру подготовки отчета о выполненной работе, что обеспечивает контроль и прозрачность взаимоотношений с заказчиком.

Минусы:

- Ошибки в оформлении договора могут привести к отказу в признании его правовым документом, что может вызвать проблемы для исполнителя.

- Исполнитель несет полную ответственность за неуплату или неначисление взносов в соответствии с ЗУП и изменениями, вступающими в силу с 2024 года.

- Исполнитель должен самостоятельно возмещать налоги по договору и платить с них соответствующие взносы в социальные фонды.

- В случае применения программного обеспечения 1С, исполнителю может потребоваться знание этой программы для правильного оформления договора и ведения учета доходов и расходов.

Таким образом, ГПД может предоставить исполнителю гибкость и свободу, но требует внимательности и профессионального подхода к оформлению и ведению учета.

Отчет в СФР

Кроме начисления страховых взносов с вознаграждений по договорам ГПХ в 2023 году заказчики должны также сдавать отчет в СФР по этим физлицам. Они подают информацию обо всех оформленных и расторгнутых соглашениях ГПХ.

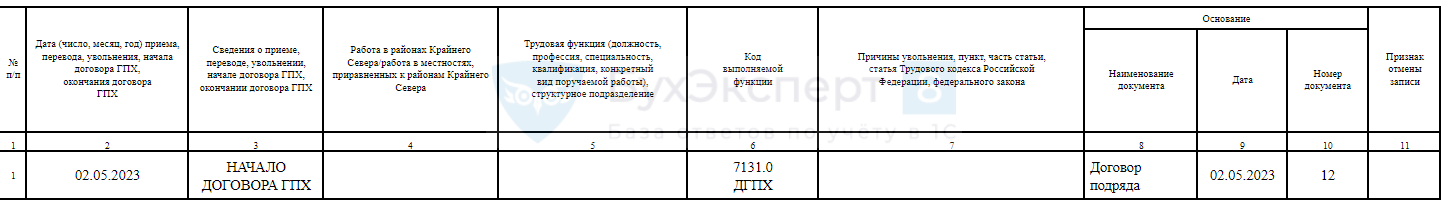

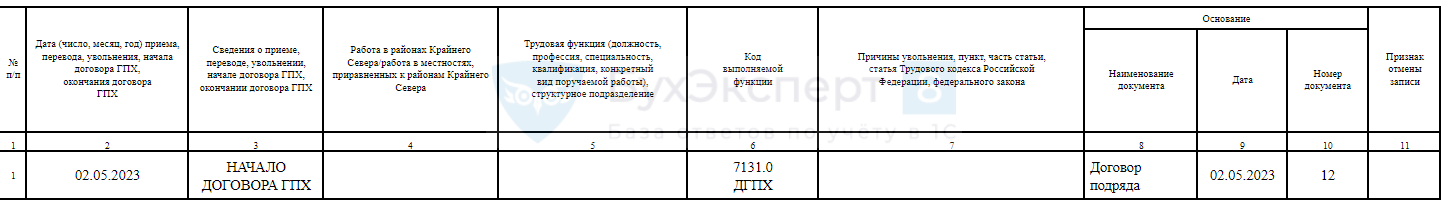

Для формирования отчета необходимо заполнить титульный лист, подраздел 1 и подраздел 1.1 раздела 1 формы ЕФС-1 (Постановление ПФР от 31.10.2022 N 245п). В подразделе 1 указывают персональные сведения сотрудника. Подраздел 1.1 аналогичен ранее применявшейся форме СЗВ-ТД, в нем заполняют такие графы:

- гр. 1 — Номер записи п/п;

- гр. 2 — Дата заключения или расторжения договора ГПХ;

- гр. 3 — Наименование события (заключение или расторжение ГПХ договора);

- гр. 4 — РКС или МКС (если работа на Крайнем Севере или в приравненных к нему местностях);

- гр. 5 — оставить пустой;

- гр. 6 — Код выполняемой функции (кодировка из справочника ОК 010-2014) и кодировка договора;

- гр. 7 — оставить пустой;

- гр. 8-10 — Основание (реквизиты договора ГПХ);

- гр. 11 — оставить пустой (заполнять, если требуется исправить ранее представленную информацию).

Срок подачи отчета — не позже рабочего дня после даты заключения или расторжения ГПХ договора. Способы подачи:

- только электронно — при численности физлиц в организации больше 10 чел. (в т. ч. на ГПХ договорах);

- электронно или на бумаге — при численности физлиц не больше 10 чел.

Подраздел 1.1:

Как платить пособия подрядчикам в 2023 году

С 1 января 2023 года исполнители по гражданско-правовым договорам считаются застрахованными на случай временной нетрудоспособности и материнства.

Подрядчики на ГПД вправе рассчитывать на пособие:

- по больничному листу;

- по беременности и родам;

- на единовременный платеж при рождении ребенка;

- ежемесячные выплаты по уходу за ребенком;

- на погребение.

Работодатели обязаны подавать в СФР сведения о застрахованном лице, работающим по ГПД, которые имеют право на пособие.

Кто имеет право на больничные

Не всякий гражданско-правовой договор дает право исполнителю на оплату больничного листа. Все зависит от предмета договора. Посмотрите подробности в таблице выше.

| Подрядчики, с которыми заключили эти договоры, получат пособие | Подрядчики, которым не положены пособие |

| Договор о выполнении работ, об оказании услуг.Договор авторского заказа.Договор об отчуждении исключительного права на произведения науки, литературы, искусства.Издательский лицензионный договор. | Самозанятые — те, кто применяет специальный налоговый режим «налог на профессиональный доход».Получатели доходов по договору купли-продажи, мены, аренды, найма жилого помещения, займа, дарения.Получатели доходов по договору об осуществлении опеки или попечительства, в том числе по договору о приемной семье |

Кроме того, есть еще два важных критерия для получения пособия:

- сотрудник в 2022 году работал по трудовому договору;

- сумма страховых взносов, уплаченных за сотрудника в 2022 году, равна не менее 4833,72 рублей. Если сотрудник трудится в местности с районным коэффициентом, то сумма страховых взносов вырастет.

При расторжение договора ГПХ, за исполнителем сохраняется право в течение 30 календарных дней получить оплату больничного. В этом смысле подрядчики не отличаются от сотрудников с трудовыми договорами. Последние могут требовать оплаты больничного при условии, что заболевание или травма наступили в течение 30 календарных дней после увольнения.

Как оформить другие пособия

Подрядчику полагаются не только больничные, но и пособия по беременности и родам, а также по уходу за ребенком. Пособие по беременности и родам договорникам назначают на основании электронного листка нетрудоспособности.

Пособие по уходу за ребенком — на основании заявления о назначении пособия. Оформлять отпуск в данном случае не нужно. Сведения для назначения пособия по беременности и родам представьте не позднее трех рабочих дней со дня оформления электронного больничного. Что касается ежемесячного пособия по уходу за ребенком, то срок для подачи сведений аналогичный — три рабочих дня с момента подачи заявления о назначении выплаты.

Право на переквалификацию договора

Верховный Суд РФ в определении от 23.01.2023 № 2-КГ22-10-К3 разрешил спор по иску сотрудника, требовавшего признать заключенный с ним договор подряда (выполнение работ по обслуживанию программных продуктов для ЭВМ) трудовым договором. Суды нижестоящих инстанций отказались удовлетворять данный иск, сославшись на то, что заключенный договор не содержал в себе главных признаков трудового договора, таких как установление режима рабочего времени, выходных, отпусков и трудовой функции.

По условиям спорного договора подрядчику давались технические задания, по итогам выполнения которых заказчиком составлялись акты выполненных работ. Подрядчика не знакомили с правилами внутреннего трудового распорядка и иными локальными нормативными актами, а также не обязывали его соблюдать трудовую дисциплину. Режим работы подрядчику не устанавливался. Он самостоятельно определял время выполнения задания. Подрядчику не устанавливали и никаких дополнительных гарантий, свойственных трудовым правоотношениям. Все это, по мнению судов, свидетельствовало о том, что заключенный договор действительно являлся договором подряда и у подрядчика отсутствуют основания для заявления требований о его переквалификации в трудовой договор.

ВС РФ не согласился с мнением нижестоящих судов и признал, что заключенный с сотрудником договор является трудовым договором. Решения нижестоящих судов были отменены, а дело направили на новое рассмотрение. ВС РФ подтвердил, что подрядчики вправе требовать признания заключенных с ними договоров ГПХ трудовыми даже при наличии косвенных признаков, указывающих на наличие трудовых отношений. При этом право на переквалификацию договора ГПХ предоставляется любому подрядчику и исполнителю, который полагает, что заключенный с ним договор на самом деле является трудовым договором.

Законодательство не допускает заключение гражданско-правовых договоров, фактически регулирующих трудовые отношения (ст. 15 ТК РФ). Суды вправе признать наличие трудовых отношений между сторонами, формально связанными договором ГПХ, если будет установлено, что этим договором фактически регулируются трудовые отношения. Переквалифицировать договор ГПХ в трудовой договор можно путем предъявления соответствующего иска в суд.

Такие споры сейчас подсудны районному суду. Иски сотрудников о признании отношений, возникших на основании договоров ГПХ, трудовыми правоотношениями могут быть предъявлены по выбору самих сотрудников в суд по месту их жительства или по месту нахождения работодателя (ст. 28 ГПК РФ). Иски, вытекающие из договоров, в которых указано место их исполнения, могут быть предъявлены также в суд по месту исполнения таких договоров (ч. 9 ст. 29 ГПК РФ).

ТК РФ не содержит положений об обязательности досудебного порядка разрешения такого рода спора. Поэтому требования о переквалификации договоров ГПХ в трудовые договоры можно заявлять сразу же в суд, минуя стадию досудебного урегулирования. В суде придется доказать, что заключенный договор ГПХ на самом деле являлся трудовым и маскировал сложившиеся между сторонами трудовые правоотношения.

Какое основное различие между трудовым и гражданско-правовым договорами (договорами ГПХ)?

В Трудовом кодексе установлен прямой запрет на заключение договоров гражданско-правовых характера (договор ГПХ), которые фактически регулируют трудовые отношения (ч. вторая ст. 15 ТК РФ).

Сейчас важно правильно понять различие между трудовым договором и гражданско-правым договором (ГПД) очень важно, потому что с 1 января 2015 года за подмену трудового договора гражданско-правовым работодателям как юридическим лицам грозят штрафы 50 000 до 200 000 рублей (ст. 5.27 КоАП РФ)

В связи с этим, если у Вас есть договора, которые не полностью удовлетворяют требованиям ТК РФ, Поэтому кадровикам стоит провести ревизию договоров.

Часто, для мнимой экономии и минимизации ответственности, многие работодатели готовы идти на риск, заключая с работниками вместо трудового договора, гражданско-правовой договор (ГПД). Почему же так, они не боятся штрафных санкций?

До 01-01-2015 г. санкции за заключение гражданско-правовых договоров вместо трудовых очень малы, и работодатели не несут существенной материальной ответственности в случае установления фактов нарушения трудового законодательства. Потому что максимальный административный штраф, который может быть наложен на юридическое лицо, в настоящее время составляет 50 000 рублей, на должностное лицо – 5000 рублей (ч. 1 ст. 5.27 КоАП РФ).

Кроме того, факт подмены трудовых отношений, в случае заключения с работником гражданско-правового договора вместо трудового, устанавливает суд. А поскольку работники зачастую в суд не подают на таких псевдоработодателей из-за своей неграмотности, они не могут самостоятельно защищать в судах свои права, поэтому такие иски в суд подают достаточно редко. Если даже в Московской Инспекции Труда количество таких заявлений исчисляется единицами, то что же говорить про регионы. Поэтому воз и ныне там, по прежнему работодатели заключают с сотрудниками договоры ГПХ, когда фактически имеют место трудовые отношения.

Основные отличия ГПД от трудового договора

Гражданско-правовой договор отличается от трудового следующими особенностями:

- в соглашении определяют результат работ, но не статус исполнителя;

- оплату предусматривают только за результат, а не за труд;

- выполнение работ обязательно подтверждают документально;

- исполнителя нельзя обязать придерживаться правил трудового распорядка;

- гарантии для штатных сотрудников не распространяются на исполнителей по ГПД;

- в соглашении недопустимо использовать термины трудового права.

Признаки, по которым ГПД можно классифицировать как трудовой

Проверяющие из трудинспекции, а также судьи (если из-за договора возникнет спор) обращают внимание на следующие моменты. 1

Наименование сторон в договоре. Если вы в нем фигурируете как работник. Другая сторона как работодатель. А не как исполнитель и заказчик соответственно. И при этом сам договор обозначен как договор подряда. То это однозначно насторожит проверяющих

1. Наименование сторон в договоре. Если вы в нем фигурируете как работник. Другая сторона как работодатель. А не как исполнитель и заказчик соответственно. И при этом сам договор обозначен как договор подряда. То это однозначно насторожит проверяющих.

2. Отсутствие в ГПД условия о конкретном результате работ. По трудовому договору работник должен исполнять свои трудовые обязанности не обязательно с привязкой к конкретному результату. Зачастую важен сам процесс выполнения работы. А в ГПД фиксируется определенный итог работ. То, что потом заказчик принимает по акту приема-передачи.

3. Неоднократное перезаключение ГПД на одних и тех же условиях в течение длительного промежутка времени. Если вы сначала выполнили работы по одному ГПД. А затем снова должны выполнить такие же работы уже по другому аналогичному ГПД. Значит, ваш заказчик, скорее всего, маскирует с помощью этих ГПД трудовые отношения с вами.

4. Ежемесячная оплата работ. Как правило, в ГПД закрепляют поэтапную оплату выполненных работ. Если же по договору деньги вам перечисляют ежемесячно. Как зарплату, и независимо от результатов работ. То это также может быть расценено как один из признаков подмены трудового договора ГПД.

5. Выполнение работы исполнителем только в рабочие часы заказчика и на его территории. А также подчинение локальным нормативным актам (ЛНА) заказчика. Если организация предоставила вам рабочее место. Поставила условие о выполнении работ только в рабочее время организации. И обязала соблюдать требования ее ЛНА, к примеру, правила внутреннего трудового распорядка. Значит, она фактически сделала из вас работника.

Отличия трудового договора от ГПХ с образцами документов

Сначала разберемся, чем трудовой договор отличается от ГПХ.

|

Когда заключать |

За что платить |

Какие налоги и взносы перечислять |

Как учесть расходы |

|

|

Трудовой договор с сотрудником |

Если нанимаете сотрудников для работы по должности или специальности |

За регулярную работу, которая предполагает ежедневные трудовые обязанности |

1) НДФЛ 2) Взносы на обязательное соцстрахование 3) Взносы на травматизм 4) Взносы на обязательное пенсионное и медстрахование |

Все выплаты по договору компании на ОСНО и УСН 15% могут включить в состав расходов на оплату труда и уменьшить налог |

|

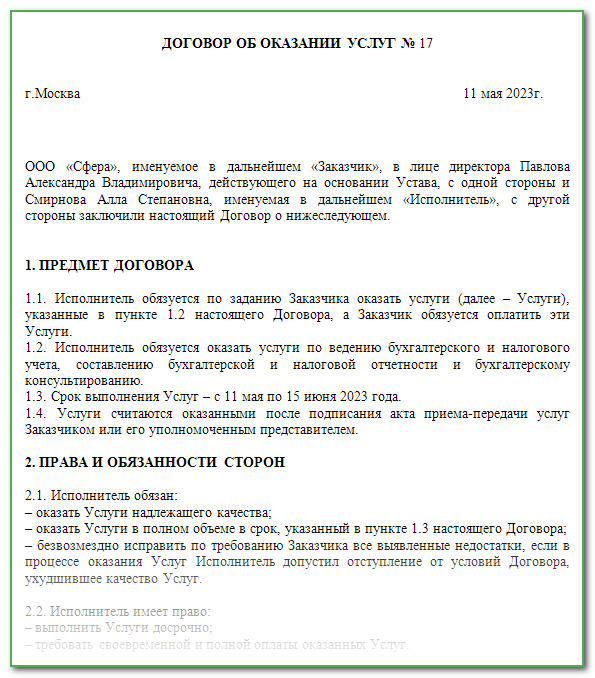

ГПХ: договор подряда |

Если нанимаете подрядчика, чтобы получить конкретный овеществленный результат: Например: ремонт фасада офисного здания ООО «Альфа» по адресу г. Москва, ул. Тверская, д. 4. |

За разовую работу или услуги, которая не предполагает ежедневные трудовые обязанности |

1) НДФЛ, кроме договоров с ИП, адвокатами, нотариусами и самозанятыми 2) Взносы на травматизм, если такая обязанность компании есть в договоре ГПХ 3) Взносы на обязательное пенсионное и медстрахование только по этим договорам ГПХ (кроме договоров с самозанятыми):

|

Учесть вознаграждение подрядчику могут: компании на ОСНО при расчете налога на прибыль компании на УСН 15% при расчете налога УСН Компании на УСН 6% учесть расходы по ГПХ не могут |

|

ГПХ: договор возмездного оказания услуг |

Если нанимаете подрядчика, чтобы получить услуги, а не материальный результат: Например: консультационные услуги по вопросам оформления экспортных операций |

Договор подряда на выполнение работ гражданиномСкачать

Договор возмездного оказания услуг с гражданиномСкачать

Договор подряда с самозанятымСкачать

Договор возмездного оказания услуг с самозанятымСкачать

Договор подряда с ИПСкачать

Договор возмездного оказания услуг с ИПСкачать

Налоги и пенсия по договору ГПХ

Их величина зависит от правового статуса подрядчика — ИП, физлицо или самозанятый.

Физлицо. Взносы в ФСС, ПФР и налог 13 % уплачивает заказчик. Их величина не учитывается в расчете стоимости работы или услуги.

Поскольку перечисления в ПФР происходят, исполнитель может рассчитывать на получение пенсии в будущем.

Подрядчик может проконтролировать, платит ли заказчик за него все взносы. Для этого через сайт Госуслуг подают запрос на оформление выписки о состоянии индивидуального лицевого счета в ПФР.

Самозанятый. Поскольку НДФЛ исполнитель уплачивает сам, то и взносами в ПФР он также должен озаботиться самостоятельно. Причем последние не обязательны, но крайне желательны. Если перечислять средства в пенсионный фонд, то пособие по старости будет. В таком случае величину дополнительных расходов учитывают при расчете стоимости работы или услуги.

ИП. Все взносы и налоги уплачивает исполнитель. В будущем он может рассчитывать на пенсию.

Как заполнить ЕФС-1 на ГПХ: образец

Все компании и ИП должны отправлять в СФР отчёт ЕФС-1 каждый раз, когда они заключают с работником договор гражданско-правового характера. Сдавать ЕФС-1 нужно и при окончании договора ГПХ. Для того чтобы отчитаться о заключении и расторжении договора, бухгалтеру нужно заполнить и отправить два отдельных документа: первый при начале работ с подрядчиком, второй — при их окончании. В каждом из этих случаев предпринимателю требуется оформить титульный лист ЕФС-1, подразделы 1 и 1.1 из раздела 1. Рассмотрим каждую часть отчёта подробнее и приведём образец заполнения ЕФС-1 при ГПХ.

Как заполнить титульный лист ЕФС-1

Титульный лист ЕФС-1 всегда заполняют одинаково, вне зависимости от того, по какой причине компания сдаёт отчёт. В этом разделе нужно указать сведения о страхователе — об организации или ИП, которые заключают договор ГПХ с подрядчиком. Бухгалтер должен вписать:

- регистрационный номер компании или предпринимателя. Этот номер присваивают в СФР, он указан в выписках из ЕГРЮЛ и ЕГРИП. Если СФР ещё не сообщил компании регистрационный номер, укажите тот номер, который ранее присвоили организации в ПФР;

- полное название организации или ф. и. о. ИП без сокращений;

- идентификационный номер налогоплательщика (ИНН). ИНН компании нужно вписывать с начала строки, в последних двух клетках поставить прочерки;

- код причины постановки на учёт (КПП). ИП не заполняют эту графу;

- коды статистики (ОКФС, ОКОГУ, ОКПО). Эти сведения вносят только государственные и муниципальные учреждения, когда сдают подраздел 1.3. Коды можно узнать на сайте регионального отделения Росстата;

- код деятельности организации или ИП по ОКВЭД;

- регистрационный номер ОГРН или ОГРНИП. При указании ОГРН в первые две клетки поля впишите «0»;

- номер телефона без пробелов и дополнительных символов. Все виды телефонных номеров нужно указывать полностью, включая код города;

- адрес электронной почты.

Подраздел 1: сведения о договорнике

В подразделе 1 раздела 1 нужно привести личные данные работника на ГПХ:

- СНИЛС;

- ИНН;

- фамилию, имя и отчество;

- дату рождения;

- статус застрахованного лица (работника) на момент сдачи отчёта: есть ли у подрядчика гражданство РФ или другой страны;

- код страны, гражданином которой признан работник на ГПХ. Например, для граждан России впишите «643».

Статус застрахованного лица нужно указать в виде кода:

| Гражданин РФ | ГРФ |

| Иностранный гражданин или лицо без гражданства, постоянно проживающее в РФ | ПЖИГ |

| Иностранный гражданин или лицо без гражданства, временно проживающее в РФ. Временно пребывающий в РФ иностранный гражданин-беженец | ВЖИГ |

| Иностранный гражданин или лицо без гражданства, временно пребывающее в РФ (за исключением ВКС) | ВПИГ |

| Иностранный гражданин или лицо без гражданства, временно пребывающее в РФ. Для сотрудников, признанных высококвалифицированными специалистами (ВКС) | ВКС |

Подраздел 1.1: образец заполнения

В этом подразделе нужно указать сведения о конкретном кадровом событии: заключении договора ГПХ или его расторжении. Бухгалтеру требуется заполнить таблицу:

- Порядковый номер события.

- Дата заключения или расторжения договора ГПХ.

- Сведения о кадровых изменениях. Заглавными буквами впишите фразу «НАЧАЛО ДОГОВОРА ГПХ» или «ОКОНЧАНИЕ ДОГОВОРА ГПХ».

- Сведения о работе в условиях Крайнего Севера. Если сотрудник будет работать в районах Крайнего Севера, впишите код «РКС». Если сотрудник окажется в местности, приравненной к регионам Крайнего Севера — «МКС». В других случаях не заполняйте это поле.

- Должность сотрудника. Для работников на ГПХ это поле не заполняется.

| Договор гражданско-правового характера о выполнении работ (оказании услуг) | ДГПХ |

| Договор авторского заказа | ДАВТ |

| Договор об отчуждении исключительного права на произведения науки, литературы, искусства | ДОИП |

| Издательский лицензионный договор | ИЗЛД |

| Лицензионный договор о предоставлении права использования произведения науки, литературы, искусства | ЛДПИ |

Причины увольнения. Для работников на ГПХ эта графа не заполняется.

Наименование документа, на основании которого началось или закончилось сотрудничество с подрядчиком. Если бухгалтер заполняет ЕФС-1 о заключении договора ГПХ, то это сам договор. Если компания отчитывается об окончании сотрудничества — сам договор ГПХ или акт выполненных работ.

Дата документа — договора ГПХ.

Номер договора ГПХ.

Признак отмены записи. Оставьте это поле пустым.

Образец заполнения ЕФС-1 при заключении договора ГПХ:

Образец заполнения ЕФС-1 при окончании договора ГПХ:

Преимущества и недостатки трудового договора и договора ГПХ

Решение о том, заключать договор ГПХ или трудовой, принимают обе стороны. Разберём, чем выгодно каждое из соглашений для двух сторон и приведём краткую сравнительную характеристику.

Трудовой договор

Законодательство даёт много гарантий сотруднику, который трудоустроен официально. Однако именно работодатель обеспечивает эти гарантии, поэтому для работника договор оказывается более выгодным.

Плюсы для работника:

- заработная плата не может быть меньше МРОТ, т.е. даже при отсутствии заказов/работы компания обязана выплачивать минимальный оклад;

- начисляется трудовой стаж, который влияет на размер пенсионных отчислений;

- предоставляется полный социальный пакет — компенсация при увольнении, оплата командировок и отпуска, премирование, оплата больничных листов и т.п.;

- приём в штат — возможность стать частью большой команды.

Минусы:

- необходимость придерживаться регламента и установленного графика (чтобы отлучиться на день, необходимо объясняться с начальником или брать выходной «за свой счёт»);

- алименты будут удерживаться из заработной платы, если суд их назначил;

- придётся отрабатывать две недели, если нужно уволиться по собственному желанию.

Аннулировать трудовой договор может сотрудник или работодатель. Среди других причин — перевод работника в другую организацию, окончание срока действия контракта (при срочном договоре), ликвидация компании.

Без согласия работника уволить его вряд ли получится, даже если он стал злостным нарушителем: пренебрегает обязанностями или не выходит на смену. Факты нарушений нужно доказывать документами, и они пригодятся, когда начнётся судебное разбирательство по инициативе данного сотрудника. Увольнять женщин в декрете вообще запрещено законом, если только сотрудница сама не пожелает расторгнуть договор.

Плюсы для компании:

- сотрудник должен придерживаться правил фирмы и должностных инструкций, в противном случае, его ждут выговор и увольнение;

- можно воздействовать на работника через дисциплинарные взыскания.

Минусы:

- необходимо перечислять зарплату два раза в месяц, даже во время простоев, пандемии или сокращения прибыли (уменьшать заработную плату без согласия работника тоже нельзя);

- нужно создать комфортное рабочее место для сотрудника, по возможности предоставлять всё необходимое по его запросу (например, оплачивать интернет, предоставлять лицензированное программное обеспечение);

- приходится вести кадровую документацию по всем сотрудникам, сдавать отчёты, своевременно отчислять налоги и делать взносы.

Если права сотрудника нарушаются, то он может обратиться с жалобой в Трудовую инспекцию, в прокуратуру или судебную инстанцию.

Договор гражданско-правового характера

Гражданско-правовой договор заключают с внештатными подрядчиками. Допустим, компания приглашает копирайтера для написания текста или маркетолога для проведения рекламной кампании. Нет необходимости с ним заключать трудовой договор, т.к. это разовая работа. Исполнитель не будет ежедневно посещать офис и подчиняться распорядку дня, принятому в компании.

Плюсы для исполнителя:

- можно выполнять работу в любое удобное время, а начальник не следит, когда и как её выполняешь;

- разрешено обращаться к третьим лицам, чтобы они выполнили работу.

Минусы:

- не предусмотрены гарантии и социальный пакет;

- сотрудничество может прекратиться в любой момент по инициативе заказчика.

В ситуациях, когда исполнителю не заплатили вознаграждение, необходимо подавать судебный иск и доказывать, что оговорённые в соглашении работы были выполнены, а заказчик расторгнул договор без веских причин.

Плюсы для работодателя:

- не нужно оплачивать больничные, отпуска и т.п.;

- исключаются расходы на предоставление рабочего места;

- сокращается количество взносов, которые надо уплачивать за исполнителя.

Минус — проблематично отследить, как выполняется работа у внештатного исполнителя. Но можно внести в договор пункт о предоставлении промежуточных результатов.

С сервисом Рокет Ворк заказчики упрощают подбор исполнителей и ускоряют заключение с ними договоров ГПХ. Вся документация в электронном формате, а акты выполненных работ и чеки формируются в считанные секунды. Исполнители получают доступ к бирже, где могут найти новые заказы.

Договор с самозанятым

Самозанятые, применяющие НПД, могут быть как ИП, так и обычными «физиками». Поскольку сотрудничество с предпринимателями мы уже рассмотрели, здесь будем говорить о самозанятых без статуса ИП.

Нюансы при работе с самозанятыми

Деятельность плательщиков НПД регулирует Федеральный закон от 27.11.2018 № 422-ФЗ

Вот на что стоит обратить внимание при заключении договора:

- Необходимость указания сторонами договора предмета деятельности самозанятого.

- Правила начисления, уплаты и контроля налогов и страховых взносов.

- Требования к отчетности самозанятого.

Нередки случаи, когда работодатель либо умышленно уклоняется от уплаты налогов и взносов, заменяя трудовой договор договором ГПХ, либо по каким-либо причинам допускает ошибки при заключении договоров с физлицами (например, использует неверные термины и формулировки). В связи с этим у ФНС могут возникнуть вопросы, так как за несоответствие вида договора предусмотрены штрафные санкции. В этой статье разберем, как правильно составлять трудовые договоры и договоры подряда или оказания услуг, чтобы не путать их друг с другом.

См. также

Аренда

10.01.2024, 09:54 76Что такое валовая арендная плата?

Аренда

29.03.2024, 12:23Какая аренда не попадает под Фсбу 25?

Аренда

10.01.2024, 10:48 30Как получить пропуск для поездки на дачу?

Термины — это важно

При составлении договора с физлицом важны термины, которые в нем фигурируют. Для договоров ГПХ и для трудовых договоров термины между собой отличаются.

Если при проверке налоговая обнаружит в договоре подряда термины, соответствующие трудовому договору, это послужит поводом к признанию таких отношений трудовыми, а не гражданско-правовыми. В этом случае договор переквалифицируют, а работодатель будет оштрафован.

При этом работодатель будет обязан доначислить недостающие суммы страховых взносов и НДФЛ. В таблице ниже приведены термины, характеризующие договоры гражданско-правового характера и трудовые договоры:

| Термины | Договоры ГПХ | Трудовые договоры |

|---|---|---|

| Исполнитель | Заказчик и исполнитель | Работодатель и работник |

| Выполнение работ | Предоставление услуг или выполнение работ | Оказание работником трудовых функций |

| Вознаграждение | Оплата за выполненные работы или предоставленные услуги | Заработная плата |

| Сроки | Указываются в договоре | Устанавливаются работодателем |

Оплата труда в договоре с физическим лицом

Также важным нюансом является формулировка в части выплат по договорам: оплата труда по договорам ГПХ привязана исключительно к объему выполненных работ (к конечному результату), тогда как оплата труда по трудовому договору может быть привязана как к объему выполненных работ, так и к отработанному времени. Поэтому в договоре ГПХ лучше не фиксировать ежемесячные выплаты, особенно в одинаковом размере, так как в этом случае подобная формулировка может считаться признаком трудовых отношений.

Помимо этого, важно учесть, что выплаты по трудовому договору должны быть обозначены как «заработная плата», а по договору ГПХ как «вознаграждение», при этом вознаграждение по договору ГПХ может быть меньше МРОТ. Также в части составления договора ГПХ нежелательной формулировкой является фраза «Стоимость работ составляет ..

рублей», лучше заменить ее на более конкретную «По настоящему договору Заказчик обязуется выплатить Исполнителю … рублей».

Корректные сроки расчетов

Согласно ст. 136 ТК РФ, заработная плата по трудовому договору должна выплачиваться не менее двух раз в месяц (часто это схема «аванс-зарплата»). Конкретные даты выплаты устанавливает работодатель не позднее 15 календарных дней со дня окончания п

См. также

Аренда

10.01.2024, 10:48 30Как получить пропуск для поездки на дачу?

Аренда

29.03.2024, 12:23Какая аренда не попадает под Фсбу 25?

Аренда

25.03.2024, 16:42 13Какие виды пользования недрами выделяет законодательство?