Переносы праздников

В соответствии с нормами Трудового кодекса (ст.112), выходные дни, пришедшиеся на те же даты, что и даты праздника, могут быть перенесены на следующий после праздника день указанием Правительства РФ или региональными властями.

Следует помнить, что в условиях нашей постоянно меняющейся реальности и законодательство может изменяться. В нашем календаре эти изменения также будут отражены.

Согласно Постановлению Правительства Российской Федерации от 10.08.2023 № 1314 «О переносе выходных дней в 2024 году», подписанному Председателем Правительства РФ М.Мишустиным переносы будут следующими:

- С субботы 6 января — на пятницу 10 мая

- С воскресенья 7 января — на вторник 31 декабря

- С субботы 27 апреля — на понедельник 29 апреля

- С субботы 2 ноября — на вторник 30 апреля

- С субботы 28 декабря — на понедельник 30 декабря

Внимание! Следите за обновлениями, возможны изменения

Упрощенка

Подать отчетность за 2023 год компаниям надо не позднее 25 марта, а предпринимателям чуть позже — 25 апреля (ст. 346.23 НК). Причем надо использовать форму с учетом обновлений, внесенных ФНС приказом от 01.11.2022 № ЕД-7-3/1036. В бланке обновили штрихкоды, а сроки уплаты в разделах и поменяли на 28-е число, это связано с переходом на ЕНП. Помимо этого утвердили электронный формат декларации — будет действовать формат версии 5.07 вместо 5.06.

Еще новость. Книги учета доходов и расходов тоже поменяли, применять новые формы надо уже с 2024 года (приказ ФНС от 07.11.2023 № ЕА-7-3/816). Так, из титульного листа исключили строки с единицей измерения, а также больше не потребуется указывать адрес. Но главное — в форме КУДиР всего четыре раздела, а не пять. Так как из книги исключили раздел IV «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК, уменьшающие сумму налога…». Ранее в этом разделе компании на упрощенке с объектом «доходы» указывали суммы взносов и пособий, уменьшающих налог. В новой форме для отражения взносов такого раздела нет. Теперь разделом IV стал раздел для торгового сбора.

IV квартал

Октябрь

|

Ноябрь

|

Декабрь

|

Распечатать

2024

Выходные праздничные дни

Нерабочие праздничные дни в России (ст. 112 Трудового кодекса РФ):

- 1, 2, 3, 4, 5, 6 и 8 января – Новогодние каникулы

- 7 января – Рождество Христово

- 23 февраля – День защитника Отечества

- 8 марта – Международный женский день

- 1 мая – Праздник Весны и Труда

- 9 мая – День Победы

- 12 июня – День России

- 4 ноября – День народного единства.

Праздничные выходные в 2024 году

| Дата | Дней | Название праздника |

|---|---|---|

| 30 декабря 2023 – 8 января 2024 | 10 | Новогодние каникулы 2024 |

| 23 февраля – 25 феврал> | 3 | День защитника Отечества |

| 8 марта — 10 марта | 3 | Международный женский день |

| 28 апреля — 1 мая | 4 | Праздник весны и труда |

| 9 мая — 12 мая | 4 | День Победы |

| 12 июня | 1 | День России |

| 3 ноября — 4 ноября | 2 | День народного единства |

Переносы выходных дней

В случае если нерабочий праздничный день приходится на субботу или воскресенье, то выходной переносится на следующий за ним рабочий день (ч. 1 ст. 112 Трудового кодекса РФ).

Правительство Российской Федерации переносит два выходных дня из тех, которые совпадают с нерабочими праздничными днями 1–8 января, на другие даты календарного года (ч. 1 ст. 112 Трудового кодекса РФ).

В 2024 году запланировано 5 переносов выходных дней:

- с субботы 6 января на пятницу 10 мая

- с воскресенья 7 января на вторник 31 декабря

- с субботы 27 апреля на понедельник 29 апреля

- с субботы 2 ноября на вторник 30 апреля;

- с субботы 28 декабря на понедельник 30 декабря.

Длинные выходные в 2024 году

| Дата | Дней | Название праздника |

|---|---|---|

| 30 декабря 2023 – 8 января 2024 | 10 | Новогодние каникулы 2024 |

| 23 февраля – 25 февраля | 3 | День защитника Отечества |

| 8 марта — 10 марта | 3 | Международный женский день |

| 28 апреля — 1 мая | 4 | Праздник весны и труда |

| 9 мая — 12 мая | 4 | День Победы |

Предпраздничные дни

Накануне официальных государственных выходных рабочее время сокращается на 1 час для 40-, 36- и 24-часовой пятидневной рабочей недели (ч. 1 ст. 95 ТК РФ). Если праздничный день приходится на воскресенье, то продолжительность работы в пятницу не уменьшается.

В 2024 году в России 5 предпраздничных дней: 22 февраля, 7 марта, 8 мая, 11 июня и 2 ноября.

Нормы рабочего времени на 2024 год в России

| I квартал | II квартал | I полугодие | III квартал | IV квартал | II полугодие | Год | |

| Календарные дни | 91 | 91 | 182 | 92 | 92 | 184 | 366 |

| Рабочие дни | 57 | 60 | 117 | 66 | 65 | 131 | 248 |

| Выходные и праздничные дни | 34 | 31 | 65 | 26 | 27 | 53 | 118 |

| 40-часовая неделя | 454 | 478 | 932 | 528 | 519 | 1047 | 1979 |

| 36-часовая неделя | 408,4 | 430 | 838,4 | 475,2 | 467 | 942,2 | 1780,6 |

| 24-часовая неделя | 271,6 | 286 | 557,6 | 316,8 | 311 | 627,8 | 1185,4 |

| Календарные дни | Рабочие дни | Выходные и праздничные дни | 40-часовая неделя | 36-часовая неделя | 24-часовая неделя | |

| I квартал | 91 | 57 | 34 | 454 | 408,4 | 271,6 |

| II квартал | 91 | 60 | 31 | 478 | 430 | 286 |

| I полугодие | 182 | 117 | 65 | 932 | 838,4 | 557,6 |

| III квартал | 92 | 66 | 26 | 528 | 475,2 | 316,8 |

| IV квартал | 92 | 65 | 27 | 519 | 467 | 311 |

| II полугодие | 184 | 131 | 53 | 1047 | 942,2 | 627,8 |

| Год | 366 | 248 | 118 | 1979 | 1780,6 | 1185,4 |

Продолжительность рабочего дня или смены при 40-часовой рабочей неделе с двумя выходными в субботу и воскресенье составляет 8 часов, при 36-часовой – 7,2 часа, при 24-часовой – 4,8 часа, в предпраздничный день она уменьшается на 1 час.

Согласно трудовому календарю России, в 2024 году в стране выпадает 248 рабочих дней (в том числе 5 сокращенных дней) и 118 выходных.

Нормы продолжительности рабочего времени в 2024 году составляют:

- при 40-часовой рабочей неделе: 1979 часов;

- при 36-часовой рабочей неделе: 1780,6 часа;

- при 24-часовой рабочей неделе: 1185,4 часа.

Апрель 2024

| Срок сдачи/уплаты | Событие | Плательщик |

|

1 апреля (перенос с 31 марта) |

Бухгалтерская отчетность за 2023 в ИФНС (в электронном виде) с обязательным аудиторским заключением (в течение 10 рабочих дней с даты подписания АЗ, но не позднее 31 декабря 2024) |

Организации, |

| 3 апреля |

Уведомление о суммах начисленных налогов по сроку уплаты в апреле 2024: НДФЛ, удержанный с 23.03.2024 по 31.03.2024 |

Налоговые агенты по НДФЛ |

| 5 апреля |

Уплата НДФЛ, удержанного с 23.03.2024 по 31.03.2024 |

Налоговые агенты по НДФЛ (в т.ч. по б/л, отпускным, премиям, дивидендам ООО) |

| 8 апреля |

П-4 (НЗ) за I квартал 2024 в Росстат |

Организации, в т.ч. ОП, кроме малых, со средней численностью работников свыше 15 чел. Проверить на сайте Росстата |

| 15 апреля |

П-4 за I квартал 2024 в Росстат |

Организации, в т.ч. ОП, кроме малых, со средней численностью работников менее 15 чел. Проверить на сайте Росстата |

|

П-4 за март 2024 в Росстат |

Организации, в т.ч. ОП, кроме малых, со средней численностью работников свыше 15 чел. Проверить на сайте Росстата |

|

|

Подтверждение основного вида деятельности за 2023 в СФР |

Организации-страхователи |

|

|

Уплата страховых взносов на травматизм за март 2024 в СФР |

Все страхователи |

|

|

22 апреля (перенос с 20 апреля) |

Единая (упрощенная) декларация за I квартал 2024 в ИФНС |

Организации без объектов налогообложения |

|

Декларация по косвенным налогам при импорте из ЕАЭС за март 2024 в ИФНС |

Все налогоплательщики при ввозе товаров из ЕАЭС, в т.ч. на спецрежиме и освобожденные от НДС |

|

|

Журнал учета счетов-фактур за I квартал 2024 в ИФНС |

Посредники, экспедиторы, застройщики, освобожденные от НДС и неплательщики НДС |

|

|

Уплата косвенных налогов при импорте из ЕАЭС за март 2024 |

Все налогоплательщики при ввозе товаров из ЕАЭС, в т.ч. на спецрежиме и освобожденные от НДС |

|

| 25 апреля |

ЕФС-1 Раздел 2 (бывшая 4-ФСС) за I квартал 2024 в СФР |

Все страхователи |

|

ЕФС-1 Подраздел 3 Раздела 1 (бывшая ДСВ-3) за I квартал 2024 в СФР |

Страхователи, уплачивающие доп. взносы на накопительную пенсию |

|

|

* ЕФС-1 Подраздел 1.1 Раздела 1 по переводам и иным кадровым мероприятиям, кроме приема и увольнения (бывшая СЗВ-ТД) за март 2024 в СФР |

Организации и ИП, имеющие наемных работников, исполнителей по договорам ГПХ при наличии переводов и иных кадровых мероприятий |

|

|

Отчет об операциях с прослеживаемыми товарами за I квартал 2024 в ИФНС |

Все организации и ИП при наличии операций с прослеживаемыми товарами |

|

|

Декларация по НДС за I квартал 2024 в ИФНС |

Налогоплательщики и налоговые агенты по НДС, а также неплательщики, выставившие СФ |

|

|

Декларация по налогу на прибыль за I квартал 2024 в ИФНС |

Плательщики налога на прибыль (ежеквартальная сдача декларации) |

|

|

Декларация по налогу на прибыль за январь-март 2024 в ИФНС |

Плательщики налога на прибыль (ежемесячная сдача декларации) |

|

|

Декларация по УСН за 2023 в ИФНС |

ИП на УСН |

|

|

РСВ за I квартал 2024 в ИФНС |

Все страхователи |

|

|

6-НДФЛ за I квартал 2024 в ИФНС |

Налоговые агенты по НДФЛ |

|

|

Персонифицированные сведения о физических лицах (ранее СЗВ-М) за март 2024 в ИФНС. За последний месяц каждого квартала разрешили не представлять (Письмо ФНС от 28.03.2023 N БС-4-11/3700@). |

Все страхователи |

|

|

Уведомление о суммах начисленных налогов по сроку уплаты в апреле 2024: авансовые платежи по УСН за I квартал 2024, НДФЛ, удержанный с 01.04.2024 по 22.04.2024, авансовые платежи по НДФЛ, уплачиваемые ИП за себя за I квартал 2024. Если есть авансовые платежи: по налогу на имущество организаций, транспортному, земельному налогу за I квартал 2023. |

Налогоплательщики, плательщики сборов, налоговые агенты, плательщики страховых взносов |

|

|

Уплата авансового платежа по НДФЛ за I квартал 2024 г. |

ИП на ОСН — плательщики НДФЛ |

Расчет по страховым взносам и персонифицированная отчетность

Не позднее 25 апреля 2024 года организации и ИП, осуществляющие выплаты и вознаграждения в пользу физических лиц, должны отчитаться перед ИФНС по начисленным и уплаченным страховым взносам за I квартал 2024 года, а также представить персонифицированные сведения за март 2024 года.

Формы расчета по страховым взносам (РСВ) и персонифицированных сведений о физических лицах, порядок заполнения, а также форматы представления в электронной форме утверждены приказом ФНС России от 29.09.2022 №ЕД-7-11/878@ (в ред. приказа от 29.09.2023 №ЕА-7-11/696@). Письмом ФНС России от 26.02.2024 №БС-4-11/2112@ направлены новые контрольные соотношения для проверки расчета по страховым взносам.

В решениях «1С:Предприятие 8» большинство показателей РСВ заполняются автоматически по данным учетной системы.

Уплатить страховые взносы за март 2024 года следует не позднее 2 мая 2024 года. Уведомление об исчисленных суммах налога при этом не подается. Но при уплате страховых взносов за первый и второй месяц квартала (например, за январь и февраль 2024 года) требовалось представлять уведомление (не позднее 26.02.2024 и 25.03.2024 соответственно).

Задолженность по страховым взносам, начисленным на выплаты сотрудникам за март 2024 года, отражается на ЕНС при проведении документа Начисление зарплаты, если зарплата рассчитывается в «1С:Бухгалтерии 8», или Отражение зарплаты в бухучете, если зарплата рассчитывается в «1С:Зарплате и управлении персоналом 8». При этом дата проводок соответствует сроку уплаты страховых взносов за март, т. е. 02.05.2024.

Имущественные налоги

По окончании I квартала 2024 года налогоплательщики-организации обязаны самостоятельно рассчитать и уплатить авансовые платежи:

- по налогу на имущество и транспортному налогу, если они не отменены законом субъекта РФ (п.п.1, 6 ст.362, п.п.1, 2 ст.383 НК РФ);

- по земельному налогу, если они не отменены муниципальными законодательными актами, законами городов федерального значения, законодательным актом федеральной территории «Сириус» (п.п.2, 9 ст.396 НК РФ).

Авансовые платежи за I квартал 2024 года по всем имущественным налогам следует уплатить не позднее 2 мая 2024 года. Не позднее 25 апреля 2024 года необходимо отправить уведомления об исчисленных суммах налога на имущество, транспортного и земельного налогов.

Расчет и начисление имущественных налогов (авансовых платежей по налогам) в «1С:Бухгалтерии 8» выполняются автоматически в последнем месяце квартала регламентными операциями Расчет налога на имущество, Расчет транспортного налога, Расчет земельного налога.

Проводки по отражению на ЕНС сумм авансовых платежей по имущественным налогам за I квартал формируются автоматически при выполнении регламентной операции Начисление налогов на единый налоговый счет от 31.03.2024. При этом дата проводок соответствует сроку уплаты авансовых платежей – 02.05.2024.

1С:ИТС

- Расчет налога на имущество организаций, транспортного и земельного налогов в «1С:Бухгалтерии 8»

Сроки сдачи отчетности в федеральную налоговую службу

| Вид отчетности | Отчетный период | Срок сдачи |

|---|---|---|

|

Уведомление об исчисленных суммах налогов и взносов |

В зависимости от налога/взноса, в отношении которого подается уведомление |

Не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов |

|

Расчет 6-НДФЛ |

2023 год |

26.02.2024 |

|

I квартал 2024 года |

25.04.2024 |

|

|

I полугодие 2024 года |

25.07.2024 |

|

|

9 месяцев 2024 года |

25.10.2024 |

|

|

2024 год |

25.02.2025 |

|

| Расчет по страховым взносам | 2023 год | 25.01.2024 |

| I квартал 2024 года |

25.04.2024 |

|

| I полугодие 2024 года | 25.07.2024 | |

| 9 месяцев 2024 года | 25.10.2024 | |

| 2024 год | 27.01.2025 | |

| Персонифицированные сведения о физлицах | Январь 2024 года | 26.02.2024 |

| Февраль 2024 года | 25.03.2024 | |

| Март 2024 года | 25.04.2024 | |

| Апрель 2024 года | 27.05.2024 | |

| Май 2024 года | 25.06.2024 | |

| Июнь 2024 года | 25.07.2024 | |

| Июль 2024 года | 26.08.2024 | |

| Август 2024 года | 25.09.2024 | |

| Сентябрь 2024 года | 25.10.2024 | |

| Октябрь 2024 года | 25.11.2024 | |

| Ноябрь 2024 года | 25.12.2024 | |

| Декабрь 2024 года | 27.01.2025 | |

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | 2023 год | 25.03.2024 |

| I квартал 2024 года | 25.04.2024 | |

| I полугодие 2024 года | 25.07.2024 | |

| 9 месяцев 2024 года | 25.10.2024 | |

| 2024 год | 25.03.2025 | |

| Декларация по налогу на прибыль (при ежемесячной сдаче отчетности) | 2023 год | 25.03.2024 |

| Январь 2024 года | 26.02.2024 | |

| Январь — февраль 2024 года | 25.03.2024 | |

| Январь — март 2024 года |

25.04.2024 |

|

| Январь — апрель 2024 года | 27.05.2024 | |

| Январь — май 2024 года | 25.06.2024 | |

| Январь — июнь 2024 года | 25.07.2024 | |

| Январь — июль 2024 года | 26.08.2024 | |

| Январь — август 2024 года | 25.09.2024 | |

| Январь — сентябрь 2024 года | 25.10.2024 | |

| Январь — октябрь 2024 года | 25.11.2024 | |

| Январь — ноябрь 2024 года | 25.12.2024 | |

| 2024 год | 25.03.2025 | |

| Декларация по НДС | IV квартал 2023 года | 25.01.2024 |

| I квартал 2024 года | 25.04.2024 | |

| II квартал 2024 года | 25.07.2024 | |

| III квартал 2024 года | 25.10.2024 | |

| IV квартал 2024 года |

27.01.2025 |

|

| Журнал учета полученных и выставленных счетов фактур | IV квартал 2023 года | 22.01.2024 |

| I квартал 2024 года | 22.04.2024 | |

| II квартал 2024 года | 22.07.2024 | |

| III квартал 2024 года | 21.10.2024 | |

| IV квартал 2024 года | 20.01.2025 | |

| Декларация по налогу при УСН | 2023 год (представляют организации) | 25.03.2024 |

| 2023 год (представляют ИП) | 25.04.2024 | |

| 2024 год (представляют организации) | 25.03.2025 | |

| 2024 год (представляют ИП) | 25.04.2025 | |

| Декларация по ЕСХН | 2023 год | 25.03.2024 |

| 2024 год | 25.03.2025 | |

| Декларация по налогу на имущество организаций | 2023 год | 26.02.2024 |

| 2024 год | 25.02.2025 | |

| Единая упрощенная декларация | 2023 год | 22.01.2024 |

| I квартал 2024 года | 22.04.2024 | |

| I полугодие 2024 года | 22.07.2024 | |

| 9 месяцев 2024 года | 21.10.2024 | |

| 2024 год | 20.01.2025 | |

| Декларация по форме 3-НДФЛ (представляют только ИП) | 2023 год | 02.05.2024 |

| 2024 год | 30.04.2025 | |

| Декларация по НДС (импорт из ЕАЭС) | Декабрь 2023 года | 22.01.2024 |

| Январь 2024 года | 20.02.2024 | |

| Февраль 2024 года | 20.03.2024 | |

| Март 2024 года | 22.04.2024 | |

| Апрель 2024 года | 20.05.2024 | |

| Май 2024 года | 20.06.2024 | |

| Июнь 2024 года | 22.07.2024 | |

| Июль 2024 года | 20.08.2024 | |

| Август 2024 года | 20.09.2024 | |

| Сентябрь 2024 года | 21.10.2024 | |

| Октябрь 2024 года | 20.11.2024 | |

| Ноябрь 2024 года | 20.12.2024 | |

| Декабрь 2024 года | 20.01.2025 |

Главные изменения 2024 года

Основное изменение введено для НДФЛ налоговых агентов. Теперь два расчетных периода каждый месяц:

- первый – с 1 по 22 число;

- второй – с 23 по 30/31 число (в феврале – по 28/29).

Подавать уведомление о сумме НДФЛ по форме КНД 1110355 и платить налог также нужно два раза в месяц. До 3 и 25 числа необходимо подать уведомление, а до 4 и 28 числа – заплатить налог за прошедшую половину месяца на ЕНС. Это правило введено для всех, отказаться от такого порядка нельзя.

Почему так? Очевидно, чтобы начало расчетного периода приходилось на первый, а конец – на последний день месяца, как было до введения ЕНС. В 2023 году расчетный период начинался 23 числа одного месяца и заканчивался 22 числа следующего месяца, кроме января и декабря. В период попадала неделя следующего месяца, что вносило путаницу. В итоге законодатели решили, что лучше иметь ежемесячно два периода, чем один, но сдвинутый относительно календарного месяца.

Итак, вместо 13 расчетных периодов по НДФЛ, как в 2023 году, теперь мы имеем 24. Конкретные сроки на 2024 год представлены в нашем календаре бухгалтера – ищите их ниже.

Что еще важно помнить: больше не получится избежать перечисления денег на ЕНС и подачи уведомлений. С 2024 года альтернативный «старый» способ уплаты налогов через платежку со статусом «02» отменяется

Он по-прежнему будет применяться в отношении лишь нескольких платежей, в числе которых взносы за работников на травматизм. Но если платеж входит в ЕНП, переводить деньги придется только на единый налоговый счет. А также подавать уведомления об исчисленных суммах.

По-прежнему единый день уплаты налогов – 28 число, а для НДФЛ налогового агента еще и 5 число следующего месяца, как мы указали выше. Уведомления же подаются до 25 числа и дополнительно для НДФЛ – до 3 числа следующего месяца.

Когда указанные дни выпадают на выходные / праздники, срок переносится на ближайший рабочий день, наступающий после этих выходных / праздников. Календарь сроков сдачи отчетности и уплаты налогов, который приводится далее, учитывает эти переносы.

Сроки сдачи отчетности в СФР

| Вид представляемых сведений | Отчетный период | Срок сдачи |

|---|---|---|

| Сведения о периодах работы (стажа) | 2023 год | 25.01.2024 |

| 2024 год | 27.01.2025 | |

| Сведения о взносах на травматизм | 2023 год | 25.01.2024 |

| I квартал 2024 года | 25.04.2024 | |

| I полугодие 2024 года | 25.07.2024 | |

| 9 месяцев 2024 года | 25.10.2024 | |

| 2024 год | 27.01.2025 | |

| Сведения о дополнительных взносах на накопительную пенсию | I квартал 2024 года | 25.04.2024 |

| I полугодие 2024 года | 25.07.2024 | |

| 9 месяцев 2024 года | 25.10.2024 | |

| 2024 год | 27.01.2025 | |

| Сведения о трудовой деятельности | — |

при приеме на работу/увольнении: не позднее рабочего дня, следующего за днем издания приказа (распоряжения), документа или принятия иного решения, которые подтверждают оформление или прекращение трудовых отношений; при переводе на другую постоянную работу, а также при подаче заявления о переходе на ЭТК: не позднее 25 числа следующего календарного месяца. |

| Подтверждение основного вида деятельности | 2023 года |

15.04.2024 |

Форма ЕФС-1

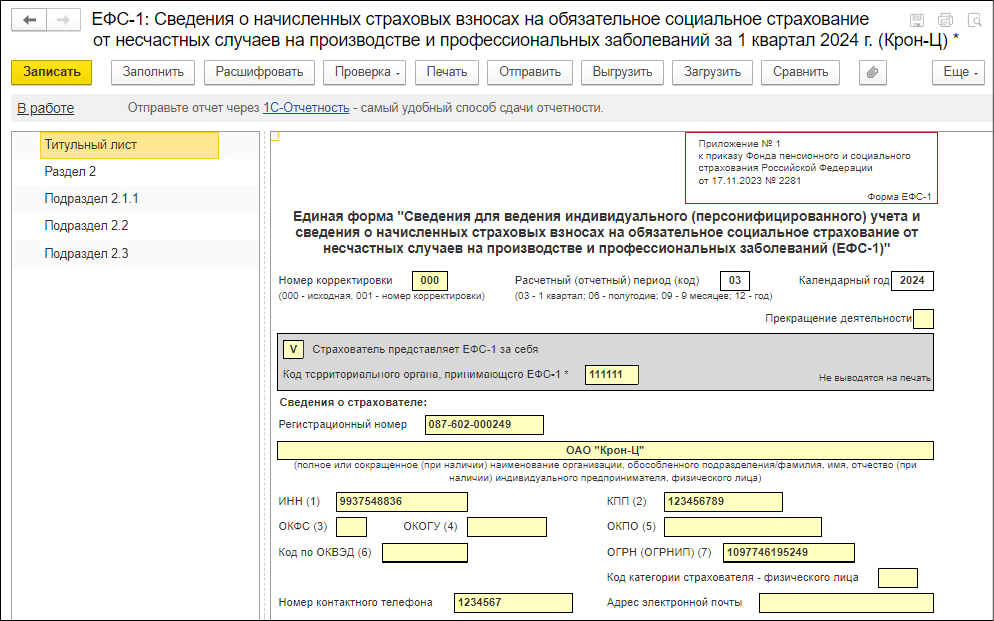

Не позднее 25 апреля 2024 года коммерческие организации и ИП должны представить в территориальный орган СФР отчетность по форме ЕФС-1 за I квартал 2024 года (рис. 2). Единая форма сведений персонифицированного учета ЕФС-1 и порядок ее заполнения утверждены приказом СФР от 17.11.2023 №2281 (рис. 2). Формат электронного представления ЕФС-1 утвержден приказом СФР от 23.11.2023 №2315.

Отчетность по форме ЕФС-1 представляется в следующем составе:

- подраздел 1.1 подраздела 1 Раздела 1 «Сведения о трудовой (иной) деятельности…» – если в марте 2024 года зарегистрировано кадровое мероприятие, в связи с которым возникает обязанность подавать эту отчетность;

- подраздел 3 Раздела 1 «Сведения о застрахованных лицах, за которых перечислены и уплачены дополнительные страховые взносы на накопительную пенсию…»;

- Раздел 2 «Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний».

Рис. 2. Раздел 2 ЕФС-1 за I квартал 2024 года

Рис. 2. Раздел 2 ЕФС-1 за I квартал 2024 года

Государственные (муниципальные) учреждения в составе отчетности за I квартал 2024 года по форме ЕФС-1 представляют еще подраздел 1.3 Раздела 1 «Сведения о заработной плате работников государственных (муниципальных) учреждений».

В составе регламентированных отчетов разделы (подразделы) формы ЕФС-1 формируются отдельно (например, в зависимости от срока представления, вида страхования и др.).

Бухпросвет

- Объединенная форма ЕФС-1: особенности заполнения и представления в СФР

- Формирование ЕФС-1 из документов персучета

- Отражение договора ГПХ в ЕФС-1

- Как в ЕФС-1 отразить перерасчет страховых взносов при изменении тарифа взносов на травматизм

- Порядок исправления ошибок в сведениях о работниках в ЕФС-1