Учет операций по судебным обращениям для рассмотрения иска

Рассмотрение исков в суде сопровождается взносом госпошлины с уплатой при подаче заявления. После рассмотрения спорного вопроса сумма сбора в составе судебных издержек компенсируется проигравшей стороной в полном или частичном размере. Погашение затрат производится по решению суда.

Пример учета госпошлины истцом

Организация «Вектор» подала в суд исковой заявление к организации «Микрон». Сумма госпошлины по хозяйственному иску в рамках неосновной деятельности составила 12 500 рублей. После рассмотрения материалов дела суд вынес решение в пользу истца с выплатой ему ответчиком суммы иска и судебных издержек, включая госпошлину. В учете организации «Вектор» производятся записи:

- Отражено перечисление суммы в судебный орган: Дт 68 Кт 51 на сумму 12 500 рублей;

- Учтена сумма пошлины в составе расходов: Дт 91/2 Кт 68 на сумму 12 500 рублей;

- Отражен доход в виде компенсируемой пошлины: Дт 76/2 Кт 91/1 на сумму 12 500 рублей;

- Учтена сумма, перечисленная организацией «Микрон»: Дт 51 Кт 76/2 на сумму 12 500 рублей.

Юридические нюансы

Первая пошлина, которую платит юридическое лицо – сбор за регистрацию компании. С этого дня ведется бухгалтерский учет госпошлины за все операции, проводимые фирмой.

Нужно ли учитывать госпошлину при выплате налогов? Данные выплаты не являются расходами компании, их не нужно учитывать при начислении единого налога, оформления налогообложения прибыли.

Средства в пользу государства следует перечислять до того, как пройдена государственная регистрация. При этом должен быть подписан акт приемки и передачи сформированных основных средств.

Если бухгалтер не перечислил своевременно пошлину, включить ее в состав основных средств можно, выполнив начисление сбора на субсчет 96, который является резервным для будущих расходов.

Инструкция

Сумму налогов и сборов, согласно российскому законодательству, относят к прочим расходам. Исключение составляют лишь случаи, описанные в ст. 270 НК РФ. Исходя из этого, госпошлину

можно учитывать в целях налогообложения прибыли. Вместе с тем нужно учесть, что плата за выписки из ЕГРГ не считается государственной пошлиной.

В бухгалтерском учете

это отражается проводками Дб 68, субсчет «Госпошлины» Кр. 51 и Дб 08 Кр. 68. Если регистрация в ГИБДД не проведена, а автомобиль поставлен на учет до получения регистрационных знаков, то стоимость авто формируется без учета расходов на его регистрацию. Далее эти расходы списываются на текущие затраты.

Государственная пошлина является сбором в бюджет, который образуется при осуществлении предприятием нотариальных действий, при обращении в суд , при регистрации и в прочих ситуациях, оговоренных в ст.333.18 части 2 Налогового кодекса РФ. Согласно п.10 ст.13 НК РФ, госпошлина принимается в качестве федерального налога и сбора, поэтому ее отражение в бухгалтерском и налоговом учете должно проходить по установленным для них правилам.

В данной статье мы рассмотрим бухгалтерский учет госпошлины. Узнаем об отражении в журнале операций. Разберемся, как отображается в журнале операций.

Госпошлина является федеральным сбором, взимаемым за оказание государственных услуг, осуществление юридически значимых действий. Плательщиками являются физические, юридические лица и ИП. Законодательное регулирование взимания госпошлины осуществляется гл. 25.3 НК РФ.

Учет госпошлины при приобретении и аренде имущества, покупке ТС

Приобретение недвижимости и транспортного средства обязывает предприятия зарегистрировать право собственности на имущество. В составе пакета документов на регистрацию представляется платежный документ об уплате сбора. Перечисление сбора в бюджет осуществляет покупатель. Сумма включается в состав расходов на приобретение имущества и увеличивает первоначальную стоимость недвижимости или транспортного средства.

|

Назначение операции |

Дебет счета |

Кредит счета |

| Перечисление госпошлины в бюджет | 68 | 51 |

| Учет сбора в составе расходов на приобретение имущества | 08 | 68 |

| Формирование стоимости основного средства | 01 | 08 |

Учет госпошлины в бухгалтерском учете

Многим предприятиям приходится уплачивать пошлины различного вида, от этого зависит и учет госпошлины в бухгалтерском учете.

В соответствие со статьей 13 Налогового кодекса Российской Федерации государственная пошлина является федеральным сбором. Она отражается на счете 68 «Расчеты по налогам и сборам».

Пошлина обычно уплачивается с расчетного счета, поэтому при ее оплате делается проводка: Дт 68.10 Кт 51.

Данная операция в программе 1С Бухгалтерия 8 редакция 2.0 отражается документом «Списание с расчетного счета», вид операции «Перечисление налога», находится на закладке «Банк».

Начисление пошлины зависит от ее вида. Например, если госпошлина уплачена в процессе текущей деятельности организации, ее начисление отражается по дебету затратных счетов, таких как 20 «Основное производство», 26 «Общехозяйственные расходы», в зависимости от операции. Это, например, госпошлины за регистрацию договоров, заверение копий документов и т.п.

Данная операция отражается проводкой: Дт 20-29, 44 Кт 68.10. Сделать ее в 1С Бухгалтерия 8 редакция 2.0 можно при помощи операции, введенной вручную, находится в верхнем меню «Операции».

Если пошлина уплачивается по операциям, которые не относятся к основной деятельности, то учет госпошлины в бухгалтерском учете осуществляется по дебету счета 91.02 «Прочие расходы». Проводка: Дт 91.02 Кт 68.10

В программе начисление такой пошлины отражается аналогично пошлины в текущей деятельности, то есть при помощи операции, введенной вручную.

За рассмотрение дела в суде учет госпошлины в бухгалтерском учете отражается такой же проводкой Дт 91.02 Кт 68.10.

В случае, если организация выигрывает судебный процесс возмещение суммы госпошлины ответчиком отражается проводками:

Дт 76.09 Кт 91.01 судебные расходы, подлежащие возмещению, относятся в состав прочих доходов в день вступления в силу решения суда

В 1С Бухгалтерия 8 можно оформить при помощи операции, введенной вручную.

И вторая проводка на получение возврата пошлины на расчетный счет: Дт 51 Кт 76.09

Она формируется на основании документа «Поступление на расчетный счет», вид операции «Прочие расчеты с контрагентами», находится на закладке «Банк».

Это основные моменты того, как ведется учет госпошлины в бухгалтерском учете.

Многим предприятиям приходится уплачивать пошлины различного вида, от этого зависит и учет госпошлины в бухгалтерском учете..В соответствие со статьей 13 Налогового кодекса Российской Федерации государственная пошлина является федеральным сбором. Он.

prof-accontant.ru

Госпошлина: бухгалтерские проводки

отразите ее проводкой:*

Дебет 08 (10, 41. ) Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина, связанная с приобретением (созданием) имущества.

Если организация платит сбор в

ходе текущей деятельности (заверяет документы, делает их копии, регистрирует договоры и т. д.), при начислении госпошлины сделайте запись:*

Дебет 20 (26, 25, 44. ) Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина по операциям, связанным с основной деятельностью организации.

Если организация платит госпошлину по операциям, которые не относятся к основной деятельности, сумму сбора включите в состав прочих расходов (п. 11 ПБУ 10/99 ). Например, при отчуждении имущества по договору мены (абз. 5 п. 11 ПБУ 10/99 ). В бухучете операцию по начислению госпошлины отразите проводкой:*

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина по операциям, не связанным с основной деятельностью организации.

Госпошлина за рассмотрение дел в суде

Если организация перечислила госпошлину за рассмотрение дела в суде, уплаченные суммы включите в состав прочих расходов (счет 91 ) (п. 11 ПБУ 10/99 ). При обращении в суд сделайте проводку:*

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина за рассмотрение дела в суде.

Согласно процессуальному законодательству, если истец выиграет дело, суд взыскивает с ответчика судебные издержки (в т. ч. госпошлину) в его пользу (ст. 110 АПК РФ. ст. 98 ГПК РФ ).

Такую операцию организация-ответчик отражает проводками:

Дебет 91-2 Кредит 76

– отражены судебные издержки (в т. ч. госпошлина), подлежащие возмещению истцу по решению суда;

Дебет 76 Кредит 51

– перечислена истцу сумма возмещения судебных издержек (в т. ч. госпошлины) по решению суда.

Организация-истец отражает эту операцию проводками:

Дебет 76 Кредит 91-1

Дебет 51 Кредит 76

– поступило на расчетный счет возмещение судебных издержек (в. т. ч. госпошлины) по решению суда.

Возврат госпошлины из бюджета

Если организации возвращают из бюджета госпошлину, ранее учтенную в расходах, то причитающуюся сумму признайте в составе прочих доходов.* Сделать это нужно на дату принятия решения о возврате сбора (п. 7 ПБУ 9/99 ). Решение о возврате принимает орган, осуществляющий действия, за которые заплачена госпошлина (при рассмотрении дел в судах – налоговая инспекция, в которой суд, рассматривающий дело, состоит на учете) (п. 3 ст. 333.40 НК РФ ). При возмещении госпошлины из бюджета сделайте записи:*

Дебет 68 субсчет «Государственная пошлина» Кредит 91-1

– отражена задолженность бюджета по возврату госпошлины;

Дебет 51 Кредит 68 субсчет «Государственная пошлина»

– возвращена из бюджета сумма уплаченной ранее госпошлины.

Сергей Разгулин. действительный

государственный советник РФ 3-го класса

2.Рекомендация:Как учесть госпошлину при налогообложении

Если организация платит единый налог с разницы между доходами и расходами, то сумму уплаченной госпошлины можно учесть в расходах (подп. 22. 31 п. 1 ст. 346.16 НК РФ). При этом как расход госпошлина должна соответствовать критериям пункта 1 статьи 252 Налогового кодекса РФ. То есть должна быть экономически обоснованна. Это же правило применимо и к суммам возмещения судебных издержек ответчиком (подп. 31 п. 1 ст. 346.16 НК РФ ).

Сумму госпошлины включите в расходы в момент ее уплаты в бюджет (перечисления на счет истца в качестве возмещения судебных издержек)* (п. 2 ст. 346.17 НК РФ ).

Если по решению суда расходы по госпошлине организации-истцу возмещает ответчик, полученные суммы учтите во внереализационных доходах (п. 1 ст. 346.15 НК РФ ). Это же правило касается возврата госпошлины из бюджета. Такой вывод позволяют сделать пункт 3 статьи 250 и пункт 1 статьи 346.15 Налогового кодекса РФ.

Сергей Разгулин. действительный

государственный советник РФ 3-го класса

* Так выделена часть материала, которая поможет Вам принять правильное решение.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Категория: Налоги

Оплата госпошлины проводки в 1С 8.3

Уплата госпошлины

Платежное поручение на уплату госпошлины оформите документом Платежное поручение вид операции Уплата налога через раздел Банк и касса — Банк — Платежные поручения.

В форме укажите:

- Налог — Госпошлина… из справочника Налоги и взносы. Если вы ее уплачиваете впервые, создайте .

- Вид обязательства — Налог.

В реквизитах получателя укажите ГИБДД, в котором зарегистрировано авто.

КБК — 18810807141011000110 «Государственная пошлина за государственную регистрацию транспортных средств…».

Подробнее про оформление платежного поручения на уплату госпошлины

Проводки по уплате госпошлины

Подтверждение оплаты госпошлины зарегистрируйте документом Списание с расчетного счета вид операции Уплата налога через раздел Банк и касса — Банковские выписки — Списание.

Укажите:

- Дата — день перечисления пошлины по выписке банка;

- Налог — Госпошлина… из справочника Налоги и взносы;

- По документу № от — дата и номер платежного поручения;

- Вид обязательства — Налог;

- Получатель — госорган, куда уплачивается пошлина, Вид контрагента — Государственный орган, выбирается из справочника Контрагенты;

-

Отражение в бухгалтерском учете:

- Счет дебета — 68.10 «Прочие налоги и сборы»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено;

- Уровни бюджета — Федеральный бюджет.

- Сумма — оплаченная сумма по выписке банка.

Возможно ли получить возврат налога, уплаченного в виде госпошлины?

Возврат государственной пошлины в России

Плательщик имеет право на полный или частичный возврат уплаченной государственной пошлины в случае ее уплаты в большем размере, чем предусмотрено главой 25 Налогового Кодекса РФ. Также возврат госпошлины возможен в ряде других случаев, описанных в статье 333.40 главы 25.3 НК РФ.

- Полный или частичный возврат госпошлины возможен при условии ее уплаты в большем размере, чем установлено законодательством.

- Также предусмотрены другие случаи, когда плательщик имеет право на возврат государственной пошлины.

- Для получения возврата необходимо ознакомиться с соответствующими статьями Налогового Кодекса РФ и представить соответствующие документы в налоговые органы.

Плательщику следует внимательно изучить законодательство и обратиться за консультацией к специалистам, чтобы правильно оформить запрос на возврат государственной пошлины в соответствии с действующими требованиями.

Ответ

В бухучете начисление и уплату госпошлины отражается на счете 68 субсчет «Государственная пошлина».

Уплату госпошлины отражайте проводкой:

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– уплачена госпошлина.

Порядок отражения госпошлины на счетах учета затрат зависит от причин, по которым она была уплачена.

Если организация заплатила госпошлину при покупке или создании имущества, до ввода его в эксплуатацию, включите ее в фактическую стоимость такого имущества и отразите проводкой:

Дебет 08 (10, 41. ) Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина, связанная с приобретением (созданием) имущества.

Если организация платит сбор в ходе текущей деятельности, при начислении госпошлины сделайте проводку:

Дебет 20 (26, 25, 44. ) Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина по операциям, связанным с основной деятельностью организации.

Если организация платит госпошлину по операциям, которые не относятся к основной деятельности, сумму сбора включите в состав прочих расходов и отразите проводкой:

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина по операциям, не связанным с основной деятельностью организации.

Если организация перечислила госпошлину за рассмотрение дела в суде, уплаченные суммы включите в состав прочих расходов и сделайте проводку:

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина за рассмотрение дела в суде.

Подробный порядок отражения госпошлины в бухучете приведен в расширенном ответе.

Если организация платит единый налог с разницы между доходами и расходами, то сумму уплаченной госпошлины можно учесть в расходах в момент уплаты в бюджет. При этом как расход госпошлина должна быть экономически обоснованна.

Обоснование данной позиции приведено ниже в материалах рекомендаций «Системы Главбух».

1.Рекомендация:Как отразить госпошлину в бухучете

Госпошлина является федеральным сбором и представляет собой плату за совершение уполномоченными государственными органами (должностными лицами) определенных юридически значимых действий (ст. 13. 333.16 НК РФ).

Признание расходов

Расходы на уплату госпошлины признавайте в том отчетном периоде, в котором эти действия были совершены (п. 18 ПБУ 10/99 ).* Продолжительность периода, в течение которого организация будет пользоваться их результатами, значения не имеет. Например, если организация платит госпошлину за выдачу лицензии на ведение определенного вида деятельности, то независимо от срока действия лицензии расходы на уплату госпошлины в бухучете следует признать в том периоде, когда лицензия была выдана.

В бухучете начисление и уплату госпошлины учитывайте на счете 68 «Расчеты по налогам и сборам». Для этого к счету 68 откройте субсчет «Государственная пошлина».*

Уплату госпошлины отражайте проводкой:*

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– уплачена госпошлина.

Порядок отражения госпошлины на счетах учета затрат зависит от причин, по которым она была уплачена. Уплата госпошлины может быть обусловлена:*

- приобретением (созданием) отдельных видов имущества или прав;

- операциями, которые проводятся в рамках основной деятельности организации;

- операциями, не связанными с основной деятельностью;

- рассмотрением дела в суде.

Если организация заплатила госпошлину при покупке или создании имущества, включите ее в фактическую стоимость такого имущества* (п. 6 ПБУ 5/01. п. 24 приказа Минфина России от 13 октября 2003 г. № 91н. п. 8 ПБУ 6/01. п. 8 ПБУ 14/2007 ). Например, если госпошлина начислена за сертификацию товаров, за регистрацию прав на объекты недвижимости (до их ввода в эксплуатацию) и т. д.

Уплата госпошлины не с расчетного счета

Уплатить госпошлину организация может не только с расчетного счета, но и через сотрудника, выдав ему денежные средства под отчет из кассы. Однако к уплате сотрудником госпошлины необходимо подойти внимательнее, чем к прочим действиям подотчетников. При уплате госпошлины должно быть понятно, что она производится от имени и за счет средств организации-плательщика, а не сотрудника как физического лица.

Мы рассказывали, можно ли перечислить подотчетные деньги на карту сотрудника.

Кроме того, у сотрудника должна быть доверенность на совершение данного действия. После оплаты сотрудник должен сохранить подтверждающую ее квитанцию, так как она понадобится для подачи в суд.

Как оформить выдачу денег под отчет, читайте в статье.

Учесть государственный налог — важный аспект

Счет 68 «Расчеты по налогам и сборам» используется для отражения уплаты государственной пошлины. Для этого к нему открывается субсчет «Государственная пошлина»

Важно помнить, что порядок отражения госпошлины в бухгалтерском учете зависит от обусловленной уплаты пошлины ситуации, например, при покупке имущества (транспортного средства, недвижимости и т.д.)

Таблица для наглядного представления счета 68 и его субсчета:

| Счет | Наименование |

|---|---|

| 68 | Расчеты по налогам и сборам |

| 68.1 | Государственная пошлина |

Этот счет является важным инструментом в бухгалтерском учете и позволяет корректно отражать уплату государственной пошлины в соответствии с действующим законодательством.

Ведение учета

В работе компании часто взаимодействуют с нотариальными конторами: заверяют копии учредительных форм, юридические переводы, подписи ответственных лиц для предоставления интересов фирмы в суде, официальных представительствах. Для отражения госпошлины в бухгалтерском учете при оплате нотариально значимых операций можно использовать уплату финансово ответственным лицом. При этом используется проводка:

Оплата комиссионного сбора произведена подотчетным лицом. Субсчет: Дебет 68 «Госпошлина» Кредит 71.

Бухгалтер компании взаимодействует с нотариусом-частником? Оплата сбора в пользу государства не производится. Производится оплата нотариальных услуг по расценкам частной нотариальной конторы.

Возможен возврат на счета фирмы неиспользованной госпошлины, если, например, судья вынесет резолюцию, поддерживающую требования компании со стороны истца и обяжет выплачивать государственный налоговый сбор ответчику, как виновному лицу. Как правильно произвести учет возврата госпошлины в бухгалтерском учете? Выполняются проводки:

- Отражается долг в бюджете, необходим возврат государственной пошлины. Субсчет: Дебет 68 «Госпошлина» Кредит 91-1;

- Возвращается ранее оплаченная государственная пошлина. Субсчет: Дебет 51 «Госпошлина» Кредит 68.

Учет госпошлины при приобретении и аренде имущества, покупке транспортного средства

Приобретение недвижимости и транспортного средства обязывает предприятия зарегистрировать право собственности на имущество. В составе пакета документов на регистрацию представляется платежный документ об уплате сбора. Перечисление сбора в бюджет осуществляет покупатель. Сумма включается в состав расходов на приобретение имущества и увеличивает первоначальную стоимость недвижимости или транспортного средства.

| Назначение операции | Дебет счета | Кредит счета |

| Перечисление госпошлины в бюджет | 68 | 51 |

| Учет сбора в составе расходов на приобретение имущества | 08 | 68 |

| Формирование стоимости основного средства | 01 | 08 |

Учет госпошлин в бухгалтерском и налоговом учете

В бухгалтерском учете государственная пошлина отражается по кредиту , а уплата – по дебету. Для первого случая, указанного выше, гос. пошлина учитывается в составе приобретаемого имущества или прав.

Проводки будут следующие:

-

Дебет 08 (10,41…) Кредит

— государственная пошлина за приобретение прав или имущества. -

Дебет 20 ( ,44…) Кредит

— государственная пошлина по операциям, связанным с основной деятельностью фирмы. -

Дебет 91-2 Кредит

— государственная пошлина по операциям, несвязанным с основной деятельностью фирмы. -

Дебет Кредит

— перечисление государственной пошлины.

Государственную пошлину за услуги нотариуса может оплачивать подотчетное лицо. Тогда проводка будет выглядеть так:

Дебет Кредит 71

– оплачена государственная пошлина подотчетным лицом.

В налоговом учете данный вид хозяйственных операций учитывается, как прочие расходы организации. Моментом признания является дата начисления. При этом должны соблюдаться условия:

- Государственная пошлина уплачивается согласно требований законодательства.

- Государственная пошлина целесообразна для организации и несет финансовые издержки.

- Сумма пошлины определена и уплачена.

- При уплате через подотчетных лиц имеются документы, подтверждающие ее перечисление.

Единственное исключение – уплата гос. пошлины за регистрацию фирмы. Она не принимается в расходы.

Госпошлина при регистрации организации или ИП

Регистрация ИП или ООО без госпошлины

Документ об уплате госпошлины 800 руб., если подаете документы на бумаге (подп. 6 п. 1 ст. 333.33 НК, абз. 4 п. 58 Административного регламента).

Можно ли в бухучете списать на расходы госпошлину, уплаченную за регистрацию организации

Нет, нельзя. Правоспособность организации наступает с момента внесения сведений о ней в ЕГРЮЛ (п. 3 ст. 49, п. 8 ст. 51 ГК РФ). Это означает, что начать свою деятельность организация может только после того, как сведения о ней будут внесены в ЕГРЮЛ. Объектами бухучета являются факты хозяйственной жизни экономических субъектов, то есть хозяйственные операции, совершенные правоспособными организациями в процессе своей деятельности (ст. 5 Закона от 6 декабря 2011 г. № 402-ФЗ). В связи с этим расходы учредителя, осуществленные до момента регистрации организации, в бухучете созданной организации не отражаются.

Госпошлина за регистрацию организации должна быть уплачена до ее создания (п. «д» ст. 12 Закона от 8 августа 2001 г. № 129-ФЗ). Таким образом, учесть ее в составе расходов организации нельзя.

Бухгалтерский учет госпошлины: проводки

Начисление госпошлины

В бухгалтерском учёте госпошлины используются следующие проводки:

-

Дт 08 Кт 68/госпошлина – при покупке, приобретении, создании имущественного объекта или прав.

-

Дт 20, 25, 26, 44 Кт 68/госпошлина – за операции в рамках основного вида деятельности.

Также госпошлину можно отражать в прочих расходах: Дт 91/2 Кт 68/госпошлина.

Важно отметить, что госпошлина всегда учитывается по кредиту счёта 68. По дебету могут стоять счета учёта затрат и расходов в зависимости от вида сбора и особенностей учётной политики.

Списание госпошлины

Бухгалтерский учёт госпошлины ведётся на счёте 68 «Расчёты по налогам и сборам».

Для учёта госпошлины открывают субсчёт «Государственная пошлина» к счёту 68.

Порядок отражения госпошлины в бухучёте зависит от того, за что она уплачена:

-

при приобретении имущества (например, при госрегистрации прав на основные средства, оплате лицензии);

-

в ходе текущей деятельности фирмы (например, при нотариальном заверении копий документов);

-

при участии фирмы в судебных разбирательствах.

Бухгалтерские проводки:

-

Дт 68 Кт 51 – уплачена госпошлина за регистрацию объекта ОС, лицензию и т.п.;

-

Дт 08 Кт 68 – госпошлина включена в состав вложений во внеоборотные активы;

-

Дт 20 (25) Кт 68 – госпошлина включена в состав расходов по обычным видам деятельности;

-

Дт 71 Кт 50 – выданы денежные средства под отчёт;

-

Дт 68 Кт 71 – уплата госпошлины;

-

Дт 26 (44) Кт 68 – госпошлина включена в состав расходов по обычным видам деятельности;

-

Дт 68 Кт 91.2 – госпошлина включена в прочие расходы;

-

Дт 76 Кт 51 – перечислены средства на депозитный счёт суда;

-

Дт 91.2 Кт 76 – по решению суда признаны издержки, оплаченные с депозитного счёта суда.

Госпошлина за регистрацию автомобиля в ГИБДД

При постановке автомобиля на учёт в органах ГИБДД до выдачи документов уплачивается государственная пошлина. В бухгалтерском учёте госпошлина за регистрацию автомобиля в ГИБДД отражается в проводке: Дт 68.10 «Прочие налоги и сборы» – уплачена госпошлина в связи с регистрацией автомобиля в ГИБДД.

В налоговом учёте госпошлина учитывается:

-

в первоначальной стоимости ОС, если она уплачена до его ввода в эксплуатацию;

-

в прочих (косвенных) расходах, если госпошлина уплачена позже.

Госпошлина при обращении в суд

При обращении в суд выполните следующие бухгалтерские проводки:

-

Дт 91.2 Кт 68.субсчет “Государственная пошлина” – начислена госпошлина за рассмотрение дела в судебном порядке;

-

Дт 68. субсчет “Государственная пошлина” Кт 51 – перечислена госпошлина.

В бухгалтерском учете отражайте госпошлину в момент подачи заявления в суд.

Сумму государственной пошлины необходимо включить в расходы в отчетном периоде, в котором организация подала заявление в суд.

Возмещение госпошлины по решению суда

Для учёта госпошлины, подлежащей получению по решению суда, в бухгалтерском учёте используются следующие проводки:

-

Дт 76 Кт 91.1 – госпошлина к возмещению по решению суда;

-

Дт 51 Кт 76 – поступило возмещение госпошлины.

Согласно ст. 110 АПК РФ и ст. 98 ГПК РФ, все судебные издержки взыскиваются с проигравшей стороны. Таким образом, фирма, уплатившая госпошлину при подаче иска в суд (и выигравшая дело), может с полным правом рассчитывать на её возмещение проигравшей стороной.

Госпошлина в бюджетном учреждении

При начислении госпошлины в бюджетном учреждении в бухгалтерском учёте делаются проводки:

-

Дт 0.401.20.290 (0.109.60.290, 0.109.90.290…) Кт 0.303.05.730 – начислена госпошлина;

-

Дт 0.303.05.830 Кт 0.201.11.610 уплачена госпошлина Кт 18 (код КОСГУ 290) – отражено выбытие средств со счёта учреждения.

Если оплата госпошлины производится из источника предпринимательской деятельности, то счёт 109, если же сразу из бюджетных средств, то счёт 401.

Госпошлина за предоставление лицензии на деятельность

Для проведения проводок по госпошлине за предоставление лицензии необходимо выполнить следующие действия:

-

Дт учета расходов (20, 25, 26, 44) Кт 68 “Расчеты по налогам и сборам” – учтена госпошлина в составе расходов;

-

если госпошлина уплачена наличными, то дополнительно делается проводка: Дт 68 Кт 50 “Касса” – уплачена госпошлина из кассы;

-

Если же госпошлина оплачивается с расчетного счета, то делается проводка: Дт 68 Кт 51 “Расчетные счета” – уплачена госпошлина с расчетного счета.

Ключевые моменты

Чтобы провести в бухучете госпошлину в арбитражный суд важно понимать, какое целевое назначение имеет данная оплата. В зависимости от этого буду формироваться бухгалтерские операции

С учетом целей передачи денег в бюджет государственной структуры в бухгалтерии все будет отражаться:

- на счетах основной деятельности – идет списание в расходы;

- вхождение в состав приобретаемого имущества;

- включение в прочие затраты (если операция не связана с основной деятельностью).

Иногда бухучет госпошлины за рассмотрение дела в суде может вызвать определенные сложности. Часто процесс включения того или иного действия в расходную часть различается по налоговым и бухгалтерским правилам. Это связано с разными регулирующими документами этих двух сфер: в б/учете – это специализированные положения по его ведению, в налогах – Налоговый кодекс. Допустим, во время приобретения имущества, изначальная его стоимость будет отнесена в основные средства. Однако периоды отнесения к ОС по бухгалтерским и налоговым правилам будут различаться.

По налоговым правилам первостепенным действием идет регистрация данного имущества, а отнесение его к ОС уже идет вторым делом. По бухгалтерии для записи суммы в ОС формируется резерв. Получается, что, к примеру, пошлина за рассмотрение иска по имущественным вопросам должна учитываться перед проведением оплаты и регистрацией прав собственности.

Учет госпошлины при регистрации и внесении изменений в учредительные документы

Госпошлина вносится в бюджет при регистрации юридического лица или ИП. Квитанция об оплате включается в состав пакета документов, представляемых в регистрационный орган. Плательщиками госпошлины являются учредители или предприниматель. При выявлении ошибок в документах сумма вносится при каждом повторном представлении.

О произведенных изменениях предприятия должны своевременно извещать ИФНС для внесения корректив в реестр. Изменения могут быть внесены в учредительные документы, о чем ИФНС информируется путем подачи заявления Р13001 с уплатой госпошлины. При возникновении изменений, не затрагивающих учредительные документы, подача заявления Р14001 не сопровождается уплатой сбора.

Платежи, взимаемые нотариальными конторами

Услуги, оказываемые государственными и частными нотариусами, равнозначны по юридической силе. Платежи предприятий частным нотариусам не являются госпошлиной. При совершении нотариальных действий взимаются:

- Госпошлина при обращении предприятия в государственную контору;

- Плата за услуги (тариф), равная госпошлине, при обращении к частным нотариусам;

- Нотариальный тариф при получении услуги, не являющейся обязательным законодательным действием. Предприятие может обратиться к нотариусу за консультацией, удостоверением копии документа, составлением проекта договора.

Учет расходов предприятия на счетах и запись корреспонденции зависят от вида произведенных затрат. Основанием для признания расходов является справка из нотариальной конторы с расшифровкой вида полученной услуги.

| Назначение операции | Дебет счета | Кредит счета |

| Оплата сбора государственному нотариусу за совершение действий, требуемых обязательного законодательного удостоверения | 68 | 71 |

| Учет расходов госпошлины в составе затрат | 20, 44, 26, 91 | 68 |

| Оплата нотариального тарифа частному нотариусу или лицу, назначенному государством при совершении действий, не требующих обязательного удостоверения | 76 | 71 |

| Учет платы в составе затрат | 20, 44, 26, 91 | 76 |

Расходы, осуществленные через подотчетное лицо, учитываются в день утверждения руководителем авансового отчета.

Отражение государственной пошлины в бухгалтерском учете в Республике Казахстан

Начисление госпошлины в бухгалтерском учете отражается проводкой:

Дебет счета 7210 «Административные расходы (или 7470 «Прочие расходы»), Кредит счета 3390 «Прочая краткосрочная кредиторская задолженность».

При начислении госпошлины в бухгалтерском учете необходимо учитывать соответствующие налоговые законы и нормативные акты, чтобы избежать ошибок и штрафов

Важно также учитывать сроки и порядок уплаты госпошлин, чтобы избежать просрочки и связанных с этим последствий. Для более детальной информации можно обратиться к специалистам в области налогообложения или изучить соответствующую литературу

- Проверьте правильность указания счетов при начислении госпошлины в бухгалтерском учете.

- Убедитесь, что у вас есть актуальная информация о налоговых законах и нормативных актах, регулирующих начисление госпошлин.

- Не забывайте о сроках и порядке уплаты госпошлин, чтобы избежать негативных последствий.

Платежное поручение

Чаще всего при работе с безналичной оплатой используется клиент-банк, который формирует документы автоматически на основании полученных выписок из банка и отправки платежных поручений. Для простоты примера мы рассмотрим ручное создание связки документов платежного получения и списания с расчетного счета.

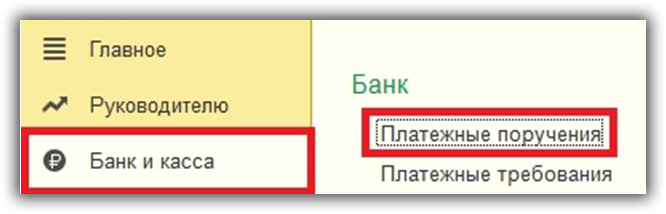

Перейдите в раздел «Банк и касса» и выберите пункт «Платежные поручения».

Заполним шапку созданного нами документа. В данном случае в качестве вида операции должна быть уплата налога. В поле «Налог» укажем созданное нами самостоятельно значение специального справочника и назовем его «Госпошлина». Вид обязательства – налог.

В настройках программы мы указали, что будем вести учет по статьям ДДС для дополнительной аналитики, поэтому в документе мы можем выбрать эту статью. Далее укажем получателя с банковскими реквизитами. Им является тот налоговый орган, в котором мы будем производить регистрацию физического лица в качестве индивидуального предпринимателя. Сумма к оплате составляет 800 рублей.

Для подтверждения в программе факта списания с нашего расчетного счета этих 800 рублей за регистрацию ИП создадим на основании платежного поручения документ «Списание с расчетного счета». С данным документом у вас не должно возникнуть проблем. Все данные заполнились автоматически.

Списание расчетного счета

Этот документ сформировал проводку в 1С 8.3 по списанию с расчетного счета (51) на соответствующий счет суммы в размере 800 рублей в качестве уплаченного налога.