Как списать представительские расходы: образец акта

Расходы на проведение официального делового мероприятия (деловой встречи), или представительские – это затраты на проведение встреч с контрагентами и клиентами, а также на организацию заседаний совета директоров и т.п. Также это затраты на представительский прием (например, деловой ужин), транспортное обслуживание по доставке участников мероприятия к месту проведения деловой встречи, услуги переводчиков (не из числа штатных). Более подробно, что относят к представительским расходам, описано в п. 2 ст. 264 НК РФ.

Нельзя учесть как представительские расходы на развлекательные и оздоровительные мероприятия, отдых, питание участников до и после официальной встречи. Такую позицию изложил Минфин в письме 01.12.2011 № 03-03-06/1/796.

Оформление представительских расходов

Напомним, что все расходы, в том числе и представительские, должны быть экономически обоснованы и документально подтверждены.

На протяжении длительного времени Минфин писал, что для подтверждения представительских расходов должен быть целый комплект документов (см. письма от 01.11.2010 № 03-03-06/1/675, от 22.03.2010 № 03-03-06/4/26 и от 13.11.2007 № 03-03-06/1/807).

Это могут быть следующие документы:

- приказ директора о проведении представительской встречи;

- программа официального мероприятия;

- смета на расходы;

- отчет о проведенной встрече (какие цели были поставлены и выполнены);

- итоговая сумма фактических трат на его проведение;

- первичка (например, товарные накладные, акты о выполненных работах/услугах, чеки ККМ, договоры и т. п.).

Однако, спустя несколько лет, Минфин дал еще одно пояснение: представительские расходы поможет обосновать один документ – отчет о совершенной деловой встрече. Это указано в письме от 10.04.2014 № 03-03-РЗ/16288.

То есть, каждый налогоплательщик вправе самостоятельно разработать и использовать свою форму документа, подтверждающего понесенные представительские расходы.

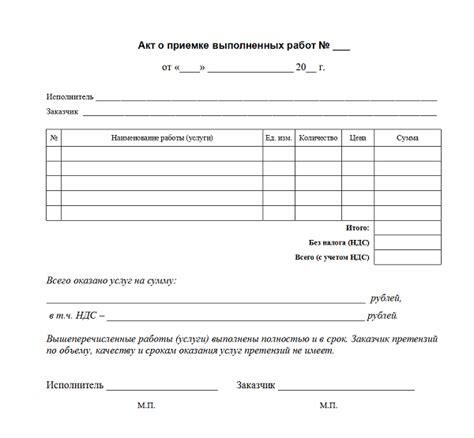

Акт на списание представительских расходов: образец

Данный акт содержит все необходимые реквизиты для того, чтобы не возникло трудностей с оформлением состоявшегося представительского мероприятия. В нём же назначают членов комиссии, которая вправе принимать решение о признании затрат представительскими расходами.

Акт утверждает руководитель компании после того, как члены специально назначенной комиссии примут решение о принятии представительских затрат.

Подводим итоги

Истратить деньги на представительские расходы очень просто. Гораздо сложнее оформить потом результаты проведенной деловой встречи. Обосновать расходы на официальное мероприятие поможет акт на списание представительских расходов.

Учет и оформление представительских расходов

Вход / Регистрация Прислать статью Прислать статью

- Вход

- Регистрация

- Менеджмент

- HR

- Маркетинг

- Продажи

- Финансы

- Саморазвитие

- Старт бизнеса

29 августа 2018 в 15:25 1616 Поделиться 0 Поделиться 0 Поделиться

Бухгалтерский учет представительских расходов

60 «Расчеты с поставщиками и подрядчиками»

Приняты к учету услуги (работы) по представительским расходам

Представительские расходы учтены в себестоимости товара, работ, услуг

- утверждения руководителем организации авансового отчета лица, ответственного за проведение представительского мероприятия;

- утверждения отчета о проведении представительского мероприятия;

- подписания акта приема оказанных услуг, связанных с проведением представительского мероприятия.

Документальное оформление представительских расходов

Приказ (распоряжение) руководителя организации

Отчет о проведенном представительском мероприятии

В отчете о проведении представительского мероприятия, утвержденном руководителем организации, должно быть отражено:

- время и место проведения представительского мероприятия;

- состав участников приглашенной стороны;

- цели проведения представительского мероприятия;

- сумма понесенных расходов;

- ответственные за проведение мероприятия лица со стороны организации;

- результаты проведенного мероприятия.

Какие документы необходимы для списания представительских расходов?

Для списания представительских расходов необходимо иметь документы, подтверждающие факт расходования средств, такие как кассовые чеки, счета-фактуры, договоры и прочие документы, соответствующие внутренним нормативам компании.

АКТ № ___ о списании представительских расходов г. _______________ «___» ______________ 20__ г. Мы, нижеподписавшиеся, наименование организации, местонахождение (далее – Исполнитель), представленной ________________ (Ф.И.О. и должность представителя) действующего на основании доверенности от «___» _________ 20__ г., с одной стороны, и представленной ________________ (Ф.И.О. и должность представителя) действующего на основании доверенности от «___» _________ 20__ г., с другой стороны, составили настоящий акт о списании представительских расходов по следующему соглашению: 1. Представительские расходы были произведены в период с ___________ по ____________ в размере ________________ (сумма прописью) рублей. 2. Оформление представительских расходов выполнено в соответствии с установленными внутренними правилами Исполнителя. 3. Подписи сторон подтверждают согласие с указанными представительскими расходами и их списанием. 4. Настоящий акт составлен в двух экземплярах, имеющих равную юридическую силу, по одному для каждой стороны. Исполнитель: ______________________ (подпись) ___________ (Ф.И.О.) ___________ (дата) Представитель: ______________________ (подпись) ___________ (Ф.И.О.) ___________ (дата)

Акт списания представительских расходов образец. Правильное оформление представительских расходов согласно законодательству РФ. Шаблон акта списания с подробным описанием процесса составления документа и необходимыми полями для заполнения.

Какие сроки действия акта списания представительских расходов?

Сроки действия акта списания представительских расходов обычно устанавливаются внутренними нормативами компании. Обычно акт действителен до момента утверждения бухгалтером и передачи в бухгалтерию для проведения списания.

Какие ответственные лица должны подписать акт списания представительских расходов?

Акт списания представительских расходов должны подписать ответственные лица, уполномоченные на списание средств, такие как руководитель отдела, бухгалтер и другие лица, указанные во внутренних документах компании.

В каком порядке производится нормирование представительских расходов?

В соответствии с абз. 3 п. 2 ст. 264 НК РФ представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4 % от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период.

Отметим, что сумма расходов на оплату труда при исчислении указанной нормы устанавливается исходя из состава расходов на такие цели, определенные на основании ст. 255 «Расходы на оплату труда» НК РФ

При этом следует обратить внимание на то, что перечень расходов на оплату труда в данной статье намного шире, чем состав расходов, отражаемый в бухгалтерском учете по счету 302 11 000 «Расчеты по заработной плате»

В частности, в состав расходов на оплату труда в целях исчисления налога на прибыль включены все суммы, начисленные работникам, в том числе не состоящим в штате организации, за работы по гражданско-правовому договору в денежной и (или) натуральной форме, начисления стимулирующего характера, начисления компенсационного характера, вознаграждения, надбавки, единовременные поощрительные начисления, другие расходы, предусмотренные ст. 255 НК РФ, в том числе суммы платежей (взносов) работодателей по договорам обязательного и добровольного страхования.

Налогообложение представительских расходов

Представительские расходы должны быть четко документированы и соответствовать требованиям налогового и бухгалтерского учета. Компании часто требуют от своих сотрудников предоставления отчетов о представительских расходах, включающих детали, цели и участников.Для целей налогообложения прибыли представительские расходы должны соответствовать критериям:

— быть экономически обоснованными;

— быть документально подтвержденными.Главный признак экономической обоснованности — осуществление в целях «установления или поддержания деловых связей между фирмой-налогоплательщиком и ее деловыми партнерами». В НК РФ официально не отражены перечни документов, которые могут удостоверять факты совершения соответствующих расходов, но в основном это могут быть следующие документы:- приказ директора о проведении официального мероприятия;

— смета мероприятия;

— программа официального мероприятия;

— договоры с поставщиками услуг, заказанных в целях проведения мероприятия;

— первичные документы, отражающие расчеты по соответствующим услугам;

— отчет о расходах в рамках мероприятия;

Состав представительских расходов

Для целей налогообложения прибыли в качестве представительских расходов можно учесть затраты, связанные с проведением (п. 2 ст. 264 НК РФ):

-

переговоров с представителями других компаний и клиентами — физическими лицами. Это могут быть как уже работающие с вашей организацией контрагенты, так и потенциальные;

-

заседаний совета директоров (наблюдательного совета, правления) вашей организации.

К таким расходам относятся, в частности, затраты:

-

на организацию официального приема (завтрака, обеда, иного аналогичного мероприятия) или заседания, проводимого как на территории вашей организации, так и за ее пределами, например в ресторане. При этом в расходы включается и стоимость алкогольных напитков;

-

по доставке участников к месту проведения представительского мероприятия и обратно;

-

на буфетное обслуживание во время мероприятия;

-

на услуги переводчиков во время мероприятия.

К представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Как учесть затраты на приобретение чая, кофе для сотрудников в 1С?

Вид расхода должен принимать значение Не учитываемые в целях налогообложения:

Минфин РФ разъяснил, что расходы на приобретение для сотрудников организации продуктов питания (чай, кофе, сахар и т.д.), предоставляемые безвозмездно без персонифицирования сотрудников, не могут уменьшать налоговую базу по налогу на прибыль организаций (Письма Минфина РФ от 11.06.2015 N 03-07-11/33827, от 09.01.2017 N 03-03-06/1/80065). В п. 29 ст. 270 НК РФ в составе расходов, не учитываемых в целях налогообложения, учитываются расходы на оплату товаров для личного потребления работников, а также другие аналогичные расходы, произведенные в пользу работников.

Ранее Минфин РФ имел иную точку зрения и указывал, что: «стоимость питания, предоставляемого работникам организации, может быть учтена при определении налоговой базы по налогу на прибыль в составе расходов на оплату труда при условии, что такое питание предусмотрено трудовым и (или) коллективным договором» (Письмо Минфина РФ от 06.03.2015 N 03-07-11/12142).

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

У вас нет доступа на просмотр Чтобы получить доступ: Оформите.Программа семинара Экономическая обоснованность и целесообразность расходов – две большие.Программа семинара Налог на прибыль и упрощенная система налогообложения (далее..

(5 оценок, среднее: 5,00 из 5)

Можно ли отнести представительские расходы на вычет?

Согласно п. 4 ст.245 НК РК представительские расходы относятся на вычеты в размере, не превышающем 1% от суммы расходов работодателя по доходам работников, подлежащим налогообложению (ст.322 НК РК) за налоговый период. Налоговым периодом для целей исчисления КПН является календарный год (п.1 ст.314 НК РК).

Для того, чтобы рассчитать сумму доходов работников, подлежащих налогообложению, нужно учесть выплаченные за отчетный год:

- заработную плату;

- премии;

- доходы в виде материальной выгоды;

- доходы в натуральной форме.

Из полученной суммы исключаются выплаты, которые не относятся к доходам физических лиц:

- суточные в пределах норм, наем жилья (п.2 ст.319 НК РК);

- возмещение материального ущерба, присужденное решением суда (пп.44 п.1 ст.341 НК РК).

После того, как составлен налоговый регистр с указанием всех выплаченных доходов, от итоговой суммы исчисляется 1%, который и будет предельной суммой вычета по представительским расходам на год.

Сумма расходов сверх рассчитанного 1%:

- списываются за счет нераспределенной прибыли организации (если есть подтверждающие документы);

- относятся на доход работников -подотчетных лиц (если нет подтверждающих документов) согласно ст.322 НК РК.

Главные детали

Так как вопрос о проведении представительских мероприятий на сегодняшний день является достаточно активно обсуждаемым юридическими деятелями, нужно знать все ключевые особенности их проведения для того, чтобы не столкнуться с какими-либо проблемами.

Зачем и по каким требованиям

Представительские затраты относятся к обособленной категории издержек компании и могут использоваться для того, чтобы сократить налогооблагаемую базу компании, работающей на общей системе.

Предоставить налоговым органам нужно внутреннюю учетную и контрактную первичную документацию. Первичная документация оформляется в процессе возникновения того или иного хозяйственного факта или же сразу после его появления. Руководитель компании в обязательном порядке утверждает форму первичного документа, используемого в компании, указывая его в учетной политике компании.

Нормативы налогов

Налоговый учет представительских затрат включает в себя три основных этапа:

- Подсчет представительских расходов за текущий месяц.

- Определение того, какая часть таких затрат может учитываться в текущем периоде в соответствии с нормативом в 4% от рассчитанных затрат на оплату труда. При этом стоит отметить, что суммы затрат и оплаты труда в процессе нормирования определяется нарастающим итогом, и если какая-то часть в одном квартале не учитывается, то в таком случае ее можно хотя бы частично учитывать на протяжении следующего квартала этого года.

- Принимается к вычету НДС по всем представительским затратам, которые учитываются в пределах норматива как расходы текущего периода.

Что стоит учитывать

В соответствии с законами официальный прием предусматривает проведение завтрака, обеда, ужина или какого-либо другого аналогичного мероприятия, и под обслуживанием в данном случае подразумевается следующее:

- транспортировка каждого участника на то место, где проводится представительское мероприятие, и обратно;

- буфетное обслуживание (действующее налоговое законодательство не предусматривает подробный перечень напитков и продуктов, расходы на которые не могут указываться в составе представительских расходов);

- оплата профессиональных переводчиков, которые не являются сотрудниками компании, но при этом обеспечивают перевод в процессе проведения указанного мероприятия.

Представительские затраты могут учитываться даже в том случае, если по результатам проведенной встречи контракт или желаемый договор стороны не подписывали, так как Налоговым кодексом не определяется возможности признания подобных расходов в зависимости от результатов указанного мероприятия.

А в ресторане…

Следующий важный вопрос, который предстоит рассмотреть: включается ли в представительские расходы финансирование устроения банкета в ресторане или баре с фирмой-партнером? Не посчитают ли налоговики такое мероприятие организацией отдыха? На этот счет в НК указано, что к представительским расходам организации относятся затраты на проведение официальных приемов (завтрака, обеда или иного аналогичного мероприятия), а также буфетное обслуживание во время переговоров.

Следовательно, для отнесения представительских расходов на финансовые результаты налогоплательщику следует помнить, что в Кодексе они предусмотрены только для официальных мероприятий.

Для подтверждения вышеуказанных расходов целесообразно оформить помимо документов, указанных в рекомендованных Минфином Письмах (от 22 марта 2010 г. N 03-03-06/4/26, от 13 ноября 2007 г. N 03-03-06/1/807), еще и сценарный план проводимого мероприятия, в котором указывается состав участников, перечень вопросов, связанных с сотрудничеством и взаимоотношениями с налогоплательщиком.

Непременным условием отнесения затрат по проведению банкета на финансовые результаты является подтверждение необходимости произведенных расходов, то есть обязательное оформление всех первичных внутренних документов. В противном случае налогоплательщику будет сложно доказать, что расходы на данное мероприятие были обоснованными.

Данную позицию поддерживает УФНС России по г. Москве (Письмо от 23 декабря 2005 г. N 20-12/95338) и ФАС СЗО (Постановление от 1 ноября 2007 г. по делу N А56-7098/2007). Налоговый орган счел, что расходы банка на проведение мероприятия (звуковое и световое обеспечение; оформление помещений; фото- и видеосъемку) с участием представителей предприятий, учреждений, организаций города и области и работников банка необоснованны. Банк представил смету расходов, сценарный план, перечень решений, принятых в ходе мероприятия. Суд указал, что в соответствии с п. 2 ст. 264 НК необходимо, чтобы «представительские» были связаны с деятельностью, направленной на получение дохода (п. 1 ст. 252 НК), были понесены при проведении официальных мероприятий и не относились к расходам на организацию отдыха, развлечений. С учетом тематики мероприятия, указанной в сценарном плане, состава участников, перечня вопросов, связанных с сотрудничеством и взаимоотношениями с банком, суд сделал вывод о том, что мероприятие направлено на расширение деятельности банка и расходы обоснованны.

В Постановлении ФАС Северо-Кавказского округа от 15 октября 2007 г. N Ф08-6877/2007-2552А суд исследовал приказы о проведении конференций и совещаний, программы официальных приемов, сметы представительских расходов, в которых указаны назначение и величина расходов, даны список приглашенных лиц, счета-заказы и счета-фактуры организаций общественного питания, платежные поручения либо чеки ККМ, авансовые отчеты, акты комиссии на списание расходов, свидетельствующие об оказании услуг и целевом расходовании средств. Налоговый орган не представил доказательств того, что спорные расходы связаны с организацией развлечений и отдыха. При таких обстоятельствах суд признал недействительным решение налоговой инспекции о доначислении организации налога на прибыль.

Не следует забывать, что ежегодные праздничные мероприятия, такие как празднование Нового года, не относятся к официальным приемам и не уменьшают налогооблагаемую прибыль.

Если проведенные мероприятия (к примеру, ужин в ресторане) не носят официальный характер, или же отсутствуют документы, подтверждающие проведение деловых переговоров, то расходы по их проведению не учитываются для целей налогообложения прибыли (Письма Минфина России от 5 апреля 2005 г. N 03-03-01-04/1/157, УФНС России по г. Москве от 16 мая 2006 г. N 20-12/41851, ФНС России от 14 марта 2005 г. N 02-3-08/327-4).

Следовательно, при проведении мероприятий с представителями официальных лиц необходимым условием для принятия расходов к налоговому учету является кропотливое и тщательное составление внутренних документов, особенно первичных. В противном случае такие затраты могут быть оспорены контролирующими органами. Не следует уповать на лояльность судей в данном вопросе, потому что, как показывает практика, для отстаивания своей позиции в суде налогоплательщику необходимо будет представить оправдательные документы, доказывающие целесообразность проведения мероприятия.

Порядок учета представительских расходов

В представительские расходы включают следующие виды затрат:

- По организации официального приема, прем не будет иметь значение время и место проведения приема. Прием может проходить как в самой организации, так и в каком-либо ресторане, как в дневное, так и в вечернее время. Исключения в данном случае составляют развлекательные организации. В это же группу относят и затрат на покупку алкоголя для приема.

- Трансфер до места приема и обратно.

- На буфет.

- По услугам переводчика, если он не состоит в штате компании.

Следующие виды затрат не могут быть приняты к учету для целей налогообложения:

- По организации развлечений и отдыха, в то числе экскурсии, посещение театров, сауны, выезд на природу и т.д.

- Связанные с покупкой сувениров и подарков участникам приема. Однако, в некоторых случаях списать сувенирную продукцию в качестве представительских расходов все таки возможно. Например, если на сувенире присутствует логотип компании и вручен он был на приеме участникам с целью поддержания сотрудничества.

- На проживание и размещение гостей.

На первый — второй рассчитайсь!

Вопрос, должна ли компания направлять в налоговую перечень партнеров, участвующих во встрече, а также доказательства их фактического присутствия, остается открытым. Налоговый кодекс не устанавливает специального перечня документов, необходимых для подтверждения представительских расходов. Список рекомендуемых документов, которые позволят компании доказать правомерность отнесения затрат на организацию встречи, перечислили чиновники Минфина России (в Письмах от 22 марта 2010 г. N 03-03-06/4/26, от 13 ноября 2007 г. N 03-03-06/1/807. В него вошли следующие документы:

— приказ (распоряжение) руководителя организации об осуществлении расходов на указанные цели;

— смета представительских расходов;

— первичные документы, в том числе необходимые в случаях использования приобретенных на стороне товаров для представительских целей, оплаты услуг сторонних организаций;

— отчет о представительских расходах по проведенным мероприятиям, в котором отражаются их цель, результаты проведения; иные необходимые данные о проведенных мероприятиях, а также сумма расходов на представительские цели.

При этом все затраты, перечисленные в отчете, должны быть подтверждены соответствующими первичными документами.

По поводу составления перечня партнеров, участвующих во встрече, а также доказательства их фактического присутствия позиция ФНС однозначна: расходы по проведению официального приема должны быть документально подтверждены, в том числе протоколом мероприятия с указанием лиц, участвующих в мероприятии. В противном случае они не учитываются для целей налогообложения прибыли (Письмо УФНС России по г. Москве от 22 декабря 2006 г. N 21-11/113019@).

Однако нельзя не сказать, что есть и другое мнение на этот счет, выраженное в некоторых решениях федеральных арбитражных судов. Суд считает, что представленный перечень документов является примерным, и смета представительских расходов не является обязательным документом, подтверждающим затраты налогоплательщика в целях налога на прибыль.

Решение суда основано на том, что для признания правомерности понесенных затрат служат документы, которые оформлены согласно требованиям российского законодательства (п. 1 ст. 252 НК). Налоговым же кодексом не установлен специальный их перечень, необходимый для подтверждения представительских расходов. А раз так, то их можно доказать любыми иными документами помимо сметы.

Такой подход, в частности, отражен в Постановлении ФАС СЗО от 16 июля 2008 г. по делу N А56-15358/2007, в котором указано, что налогоплательщик вправе уменьшить налогооблагаемую прибыль на сумму представительских расходов при отсутствии документов, подтверждающих программу мероприятий, состав делегаций, списки участников, исполнительной сметы на каждую встречу и актов списания по каждому случаю приема. Более того, еще в одном своем Постановлении ФАС СЗО отмечает, что доводы налоговой инспекции о необходимости представления таких документов незаконны (Постановление от 14 августа 2007 г. по делу N А56-3739/2006).

Помимо всего прочего отсутствие поименного списка гостей не является обязательным, что подтверждается позицией ФАС УО в Постановлении от 7 сентября 2005 г. N Ф09-3872/05-С7. Общество понесло представительские расходы на официальный прием сотрудников других организаций и их буфетное обслуживание. Инспекторы доначислили налог на прибыль, посчитав такие расходы экономически необоснованными и документально не подтвержденными, так как не было представлено поименного списка представителей организаций — участников переговоров и программы проведения деловой встречи. Суд признал достаточным для подтверждения понесенных расходов соответствующих приказов руководства общества, накладных, актов на списание, содержащих наименование участников, дату и место проведения переговоров, хозяйственных договоров, заключенных с организациями — участниками деловой встречи.

Итак, подводя итоги вышесказанному, приходим к выводу, что если у организации нет поименного списка гостей, но есть другие подтверждающие документы, налогоплательщик может принять такие расходы в целях налога на прибыль, но доказывать целесообразность понесенных расходов, скорее всего, ему придется в суде. Во избежание претензий со стороны контролеров настоятельно советуем составлять поименный список гостей — это снимет налоговые риски и необходимость доказывать свою правоту в суде.

Маленькие радости

Расходы на сувенирную продукцию не указаны в Налоговом кодексе в составе представительских расходов. Можно ли их учесть как таковые? Согласно пп. 22 п. 1 ст. 264 НК к «представительским» относятся расходы, связанные с официальным приемом и обслуживанием представителей других организаций, участвующих в переговорах в целях установления и поддержания сотрудничества.

Как уже было отмечено, законодатель предусмотрел закрытый перечень расходов для признания их в налоговом учете при налогообложении прибыли. Сувенирная продукция в этом перечне отсутствует.

Этими нормами и руководствуется Минфин России (Письмо от 16 августа 2006 г. N 03-03-04/4/136) и не рассматривает расходы на сувенирную продукцию для целей налогообложения прибыли.

Противоположна позиция контролирующих органов, и она изложена в Письмах УФНС России по г. Москве от 30 апреля 2008 г. N 20-12/041966.2, ФНС России от 25 апреля 2007 г. N ШТ-6-03/348@ и МНС России от 16 августа 2004 г. N 02-5-10/51.

При принятии решения об отнесении расходов на сувенирную продукцию на финансовые результаты необходимо определить, для каких целей она приобретается или изготавливается, а также то, кому и при каких обстоятельствах ее будут реализовывать. Именно от этих факторов и зависит, к какой группе расходов можно отнести подобные затраты, и можно ли их вообще отнести к таковым. Условно сувенирную продукцию предлагается поделить на три группы:

— сувениры, содержащие символику организации, которые вручаются представителям других компаний в соответствии с обычаем делового оборота для установления и поддержания взаимного сотрудничества. К данному виду подарков относятся тестовые образцы, буклеты, содержащие информацию о продукции компании, и т.п.;

— сувениры, содержащие символику организации; вручаются во время официального приема представителям организаций-контрагентов, участвующим в переговорах. Таковыми могут быть, к примеру, канцелярские принадлежности, необходимые при проведении деловой встречи;

— сувениры, не содержащие логотипа организации и безвозмездно передаваемые организациям-контрагентам.

Сувениры, относящиеся к первой группе, законодателем рассматриваются как рекламные расходы. А именно: согласно ст. 3 Закона от 13 марта 2006 г. N 38-ФЗ «О рекламе» реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

Таким образом, затраты на сувениры, содержащие символику организации, передаваемые в соответствии с обычаем делового оборота представителям других организаций, учитываются при исчислении налоговой базы по налогу на прибыль в качестве расходов на рекламу.

Если сувенирная продукция с символикой вручается во время официального приема представителям организаций-контрагентов, участвующим в переговорах, ее стоимость при исчислении налоговой базы по налогу на прибыль рассматривается в качестве представительских расходов и подлежит нормированию в установленном для этой категории расходов порядке.

Затраты на подарки, не содержащие логотипа организации и безвозмездно передаваемые организациям-контрагентам, не учитываются при исчислении налоговой базы по налогу на прибыль (п. 16 ст. 270 НК).

Подводя итоги вышесказанному, подчеркнем: для того чтобы организации признать расходы на сувенирную продукцию в качестве представительских, передачу подарков во время официальной встречи необходимо запротоколировать, внести в программу или сценарный план мероприятия, а также внести стоимость сувенирной продукции в смету мероприятий.